謹んで新年のお慶びを申し上げます

謹んで新年のお慶びを申し上げます

皆さま、新年をいかがお過ごしでしょうか。

旧年中は格別のお引き立てを賜り厚く御礼申し上げます。

クオリスは、本年1月4日で開業7周年を迎えます。

無事7周年を迎えられましたことは、ひとえに皆さまのご指導とご支援の賜物と心より感謝申し上げます。

昨年も大変多くの事業承継や組織再編などのご相談をいただきました。

現在、事業承継や組織再編については、熟達した税理士3名とプロフェッショナルスタッフ1名でご対応しておりますが、1月よりスタッフを1名増員し、より充実した体制で皆さまにサービスをご提供いたします。

本年も、事業承継・組織再編と富裕層の方々への税務サービスについて、弊事務所がより高品位で専門的なサービスをご提供できるよう精進していく所存です。

職員一同いままで以上に一生懸命努力する覚悟でございますので、本年も変わらぬご指導ご鞭撻のほど、何卒よろしくお願い申し上げます。

令和6年元旦

税理士事務所クオリス

社会保険労務士事務所クオリス

行政書士事務所クオリス

株式会社クオリス

代表 村本政彦

職員一同

足立成和信用金庫・日本政策金融公庫千住支店・足立区主催の事業承継セミナーに(再び)登壇いたしました

足立成和信用金庫・日本政策金融公庫千住支店・足立区主催の事業承継セミナーに(再び)登壇いたしました

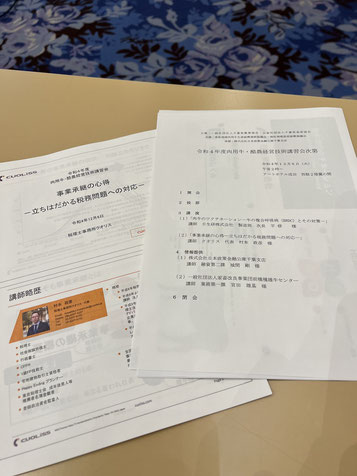

2023年10月4日水曜日、あだち産業センターにて開催された「事業承継のポイント、事例紹介」と題した事業承継セミナーに登壇いたしました。

3月の第一弾に引き続き、足立成和信用金庫×日本政策金融公庫千住支店×足立区が締結した事業承継支援覚書に基づく支援事業第二弾として開催されたものです。

今回もリアルとオンラインのハイブリットセミナーとなりました。

時間配分がうまくいかず、質疑応答の時間が取れなかったのですが、閉会後、何人かの方々にご質問いただき、皆様関心高くお聞きいただいたようです。

26日には個別相談会も希望される方も複数いらっしゃいましたので、引き続き足立区の事業者様のスムーズな事業承継に貢献できればと思っております。

足立成和信用金庫・日本政策金融公庫千住支店・足立区主催の事業承継セミナーに登壇いたしました

足立成和信用金庫・日本政策金融公庫千住支店・足立区主催の事業承継セミナーに登壇いたしました

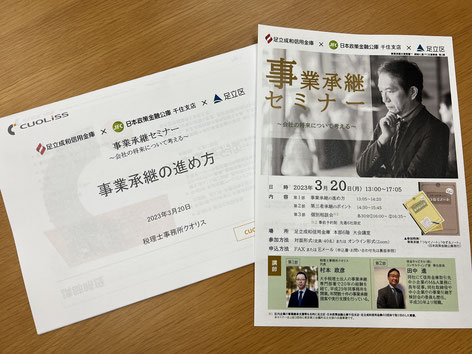

2023年3月20日月曜日、足立成和信用金庫本部にて「事業承継の進め方」と題した事業承継セミナーに登壇いたしました。

足立成和信用金庫×日本政策金融公庫千住支店×足立区が締結した事業承継支援覚書に基づく支援事業第一弾として開催されたものです。

リアルとオンラインのハイブリットセミナーで、オンラインでご参加の方の反応はわからなかったのですが、リアルでご参加いただいた方については、皆さま熱心にお聞きになっていました。

今回のように事業承継の全体像をお話しするセミナーが今後増えそうです。

船橋商工会議所主催の事業承継セミナーに登壇いたしました

船橋商工会議所主催の事業承継セミナーに登壇いたしました

2023年3月8日水曜日、船橋商工会議所にて「事業承継税制を使って、お得に事業を引継ぐ」と題した事業承継セミナーに登壇いたしました。

今年初めてのセミナー登壇です。

事業承継税制の適用を受けるためのエントリーシートである『特例承継計画』の提出期限まであと1年に迫る中、関心度が高く、皆様とてもよくお聞きになっていました。

この制度がご自身の会社に有用なのかどうかの判断にお役に立てれば幸いです。

謹んで新年のお慶びを申し上げます

謹んで新年のお慶びを申し上げます

皆さま、新年をいかがお過ごしでしょうか。

旧年中は格別のお引き立てを賜り厚く御礼申し上げます。

クオリスは、本年1月4日で開業6周年を迎えます。

無事6周年を迎えられましたことは、ひとえに皆さまのご指導とご支援の賜物と心より感謝申し上げます。

感染者数は依然として多いもののコロナ禍も落ち着いてきたようにも思えます。それもあってか昨年も大変多くの事業承継や組織再編などのご相談をいただきました。

現在、事業承継や組織再編については、熟達した税理士3名とプロフェッショナルスタッフ1名でご対応しておりますが、今後、より充実した体制で皆さまにサービスをご提供できるよう模索しているところです。

本年も、事業承継・組織再編と富裕層の方々への税務サービスについて、弊事務所がより高品位で専門的なサービスをご提供できるよう精進していく所存です。

職員一同いままで以上に一生懸命努力する覚悟でございますので、本年も変わらぬご指導ご鞭撻のほど、何卒よろしくお願い申し上げます。

令和5年元旦

税理士事務所クオリス

社会保険労務士事務所クオリス

行政書士事務所クオリス

株式会社クオリス

代表 村本政彦

職員一同

経営力向上計画の認定を受けました

経営力向上計画の認定を受けました

税理士事務所クオリスは、東京国税局より経営力向上計画の認定を受けました。

経営力向上計画の認定を受けるとたくさんの特典があります!

弊事務所では、最近購入した複合機の即時償却と所得拡大促進税制の上乗せ措置の特典を受けるため、認定を受けました。

(即時償却のしくみはこちら→設備投資をお考えの中小、中堅企業の皆さま、必見です!)

(所得拡大促進税制の上乗せ措置は残念ながら令和4年を最後に廃止されます。一応、詳しくはこちら→【所得拡大促進税制の上乗せ】経営力向上計画のさらにお得な制度)

M&Aのときにも特典があります→【M&A担当者必見!】知られていないM&A(事業譲渡)の特例まとめ

即時償却など、経営力向上計画について詳しく知りたい方はぜひお問い合わせください!

千葉県農業協会様の講習会に登壇しました

千葉県農業協会様の講習会に登壇しました

2022年12月6日、一般社団法人千葉県農業協会・公益社団法人千葉県畜産協会主催の肉用牛・酪農経営技術講習会に登壇いたしました。

コロナのため3年ぶりのリアル開催とのことで、県内の業界関係者のほか、県内の主だった酪農家様、肉牛農家様も出席され、大変盛況の中、お話させていただきました。

講演後のご質問もあるなど、関心も高かったようです。

多摩信用金庫様主催の事業承継セミナーに登壇いたしました

多摩信用金庫様主催の事業承継セミナーに登壇いたしました

2022年4月26日火曜日、多摩信用金庫本店にて、事業承継税制の解説セミナーに登壇いたしました。

セミナー後のご質問も多く、やはり関心の高いテーマであることを実感しました。

リアルとオンラインのハイブリッドセミナーで、参加者のほとんどがオンラインでのご参加でした。

コロナ前は月一ペースでセミナーに登壇しておりましたが、今年に入ってから初めてのセミナーとなります。

感染状況は少しずつ減少傾向にありますが、このまま終息することを願っております。

謹んで新年のお慶びを申し上げます

謹んで新年のお慶びを申し上げます

皆さま、新年をいかがお過ごしでしょうか。

旧年中は格別のお引き立てを賜り厚く御礼申し上げます。

クオリスは、本年1月4日で開業5周年を迎えます。

無事5周年を迎えられましたことは、ひとえに皆さまのご指導とご支援の賜物と心より感謝申し上げます。

本年1月より、事業承継やM&Aについて20年以上の経験を持つ田中一税理士がメンバーに加わりました。

これで事業承継や組織再編に熟達した税理士3名と他のメンバーにより、より充実した体制で皆さまにサービスをご提供できるようになります。

昨年もコロナ禍にも関わらず、大変多くの事業承継や組織再編のご相談をいただきました。

本年も、事業承継・組織再編と富裕層の方々への税務サービスについて、弊事務所がより高品位で専門的なサービスをご提供できるよう精進していく所存です。

職員一同いままで以上に一生懸命努力する覚悟でございますので、本年も変わらぬご指導ご鞭撻のほど、何卒よろしくお願い申し上げます。

令和4年元旦

株式会社クオリス

税理士事務所クオリス

社会保険労務士事務所クオリス

行政書士事務所クオリス

代表 村本政彦

職員一同

市原商工会議所主催の経営承継円滑化法講習会に登壇いたしました

市原商工会議所主催の経営承継円滑化法講習会に登壇いたしました

2021年11月22日月曜日、市原商工会議所主催(市原市後援)の経営承継円滑化法講習会に登壇いたしました。

私は事業承継税制についてご説明しましたが、講演後、活発にご質問があり、関心の高さを感じました。

今回は、リアルとオンラインのハイブリッドセミナーでした。

コロナ前は月一ペースでセミナーに登壇していましたが、リアルのセミナーは実に1年9か月ぶりです。

このまま感染状況が落ち着くことを心から願っております。

全国農業経営コンサルタント協会に加入しました

全国農業経営コンサルタント協会に加入しました

税理士事務所クオリスは、全国農業経営コンサルタント協会に正会員として加入しました。

クオリスでは、昨年から、北海道や千葉県の酪農家・肉用牛農家の方の事業承継や資本政策に関するアドバイスやお手伝いをしております。

ただ、農業分野は他業種にはない独特の制度や措置などが非常に多いことから、このたび、関連知識の収集・習得と相談が必要となった場合の専門家ネットワークの構築のため、全国農業経営コンサルタント協会に加入いたしました。

これまで数多く携わってきた製造業やサービス業等の事業承継・資本政策はもちろんのこと、農業分野でも、より良いご提案やサポートができるよう研鑚を続けて参ります。

謹んで新年のお慶びを申し上げます

謹んで新年のお慶びを申し上げます

皆さま、新年をいかがお過ごしでしょうか。

旧年中は格別のお引き立てを賜り厚く御礼申し上げます。

税理士事務所クオリスは、1月4日で開業4周年を迎えます。

昨年は新型コロナウイルス感染症の影響で、一時期、事業承継・組織再編等のご相談が途絶え、開店休業状態となりましたが、夏以降は一昨年にも増して、非常に多くのご相談をいただきました。

ひとえに皆さまのご指導とご支援の賜物と心より感謝申し上げます。

また、本年は丑年ですが、奇しくも昨年秋以降、北海道や千葉県の酪農家や肉用牛農家の事業承継や資本政策のご相談にも関われたことはありがたいご縁と思っております。

本年も、事業承継・組織再編等と富裕層の方々への税務サービスをベースにして、弊事務所がより高品位で専門的なサービスをご提供できるよう精進していく所存です。

職員一同いままで以上に一生懸命努力する覚悟でございますので、本年も変わらぬご指導ご鞭撻のほど、何卒よろしくお願い申し上げます。

令和3年元旦

税理士事務所クオリス

代表税理士 村本政彦

職員一同

事業承継税制に必要な『特例承継計画』の書き方・作り方が全部まるっとわかる!

事業承継税制に必要な『特例承継計画』の書き方・作り方が全部まるっとわかる!

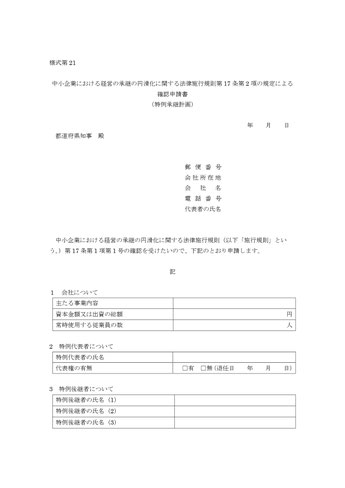

特例承継計画とは、事業承継税制の適用を受けるために、令和8年3月31日までに都道府県知事に提出が必要な書類です。

事業承継税制に必要なこの『特例承継計画』の書き方・作り方をまるっと解説。

添付書類や注意点も全部わかるようにやさしく解説します。

認定支援機関の所見の記載も無料サービス中!

新・事業承継税制がわかる!制度の内容や注意点などを図解でわかりやすく解説します!

まずは用紙と記載例を取得しましょう!

まずは中小企業庁のホームページから、用紙と記載例を取得しましょう。

特例承継計画の用紙(様式)はこちらです↓

https://www.chusho.meti.go.jp/zaimu/shoukei/yoshiki/doc_21.docx

サービス業の記載例はこちら↓

https://www.chusho.meti.go.jp/zaimu/shoukei/yoshiki/doc_21_service.pdf

製造業の記載例はこちら↓

https://www.chusho.meti.go.jp/zaimu/shoukei/yoshiki/doc_21_seizo.pdf

小売業の記載例はこちら↓

https://www.chusho.meti.go.jp/zaimu/shoukei/yoshiki/doc_21_kouri.pdf

それでは書いてみましょう!

1ページ目の注意点は、提出するときには登記簿(履歴事項全部証明書)も添付するので、会社所在地、会社名、代表者の氏名、資本金額などは、登記簿と完全に一致するように記載しましょう(代表者がすでに退任している場合には退任日も。)。

従業員の数は、役員を除く社会保険加入者数です。

2ページ目は、株式の贈与を予定している時期のほか、その時期までの経営上の課題とその対応、5年間の経営計画を記載します。

記載例を見ていただくとイメージがつかめると思いますが、売上や利益の目標など数値等の詳細なものは不要で、箇条書き等で簡潔に記載されていればOKです。

この部分については、都道府県庁で内容が吟味されることもありません。弊事務所では、後継者が(先代)代表者とよく話をして、会社の現状をよく認識し、承継後の経営について考えさせるきっかけの意味合いと考えています。

(別紙)は『認定経営革新等支援機関』が記載しますので、記入する必要はありません。

認定支援機関の所見の記載は無料サービス中です!

添付書類や提出時の注意点

提出時に必要なものは以下の通りです。

- 確認申請書(上記の特例承継計画のことです)・・・2部

- 履歴事項全部証明書(原本 3か月以内のもの)・・1部

- 返信用封筒・・・・・・・・・・・・・・・・・・・1部

提出は必ず郵送です。

提出も返信用封筒もレターパックを推奨している都道府県が多いです。

提出先は以下のリンクにありますが、注意点なども書いてあるため、各都道府県のホームページも確認しましょう!

「●●県 特例承継計画」で検索すると見つけられると思います。

提出先は、会社の主たる事務所が所在する都道府県です。

なお、現在は、ほとんどの都道府県で製本や押印は不要で、クリップ留めでOKです。

ただ、一部の都道府県では、製本(袋とじ)や捨印が必要or推奨されていたりするなど、お作法がある場合があるので、ホームページを確認したり、事前に電話で確認した方が無難かもしれません。

認定支援機関の所見の記載を無料サービス中

クオリスは『認定経営革新等支援機関』です。

現在、クオリスでは、(別紙)の認定経営革新等支援機関の所見等の記載を無料で行っています!

特例承継計画だけでなく、これまで数多く事業承継税制の適用経験がある事業承継の専門家による無料相談も実施中です!

ご希望の方は下の相談フォームから今すぐ!

新型コロナウイルスの感染拡大に対する当社対応について

新型コロナウイルスの感染拡大に対する当社対応について

当社は、新型コロナウイルスの感染が拡大していることを受け、3月26日より一部職員について、4月2日より原則として全職員について、自宅利用型テレワーク(在宅勤務)を実施しております。

通常通り業務を行っておりますが、ご郵送いただいたものについての対応はお時間をいただくことがございます。また、代表電話は繋がりにくい場合がございますので、その際には担当者の携帯電話かメールでのご連絡をお願いいたします。

世界中が非常に厳しい状況におかれておりますが、当社は引き続き、円滑な事業承継へのご支援など、企業の重要な課題対応のため、より一層努力していく所存です。

新型コロナウイルスに感染された方の早期回復と、一刻も早い事態の終息を願っております。

株式会社クオリス

税理士事務所クオリス

社会保険労務士事務所クオリス

行政書士事務所クオリス

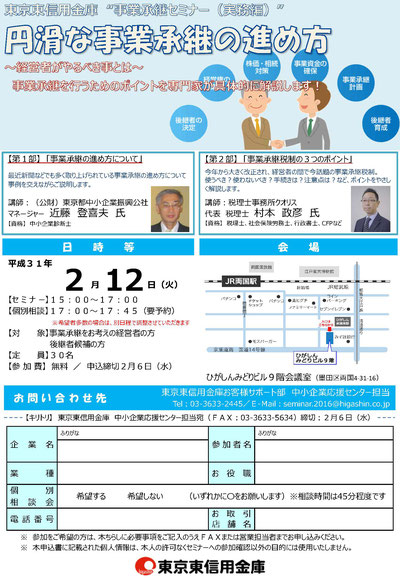

東京東信用金庫様主催の事業承継セミナーに登壇いたしました

東京東信用金庫様主催の事業承継セミナーに登壇いたしました

2020年2月4日火曜日、船橋市において、東京東信用金庫様主催、船橋市共催の事業承継セミナーに登壇いたしました。

東京東信用金庫様は、千葉県にも広く営業エリアがあるためか、たくさんの参加者にご参加いただきました。

セミナー後の個別相談も多く、関心の高さを感じました。

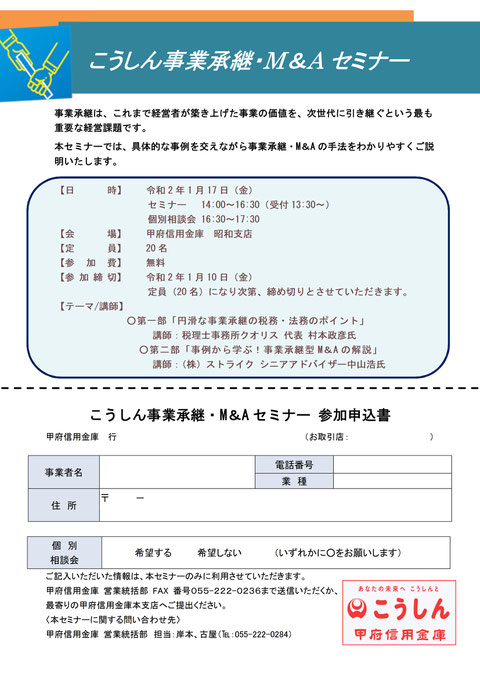

甲府信用金庫様主催の事業承継セミナーに登壇いたしました

甲府信用金庫様主催の事業承継セミナーに登壇いたしました

甲府信用金庫様主催の事業承継セミナーに登壇させていただきました。

ご参加いただいた皆様、大変熱心にご清聴いただきました。

質問も個別相談も多く、事業承継の関心の高さを感じました。

【M&A担当者必見!】知られていないM&A(事業譲渡)の特例まとめ

【M&A担当者必見!】知られていないM&A(事業譲渡)の特例まとめ

M&A(事業承継)で最も一般的な手法は、事業譲渡と株式譲渡です。

それぞれメリットもありますが、デメリットもあります。

このうち、事業譲渡のデメリットを無くしたり、軽減したりする方法があるんです!

でも、これらは、M&Aの仲介業者やアドバイザーにもあまり知られていません。

これらの方法を一挙公開します。

そもそも事業譲渡とは

「事業譲渡」とは、会社の事業の全部又は一部を他に譲渡することをいいます。

M&Aで他社に経営を譲る際、株式を譲渡する場合と事業を譲渡する場合があります。

会社は株主のものですので、100%の株式を相手方に譲渡すると、会社ごとそのまま相手方に移ります。

一方、事業を譲渡する場合には、会社そのものは売主に残り、事業の一部か全部を切り出して、相手方に移ることになります。

つまり、会社を丸ごと売り渡すときには「株式譲渡」、会社の事業の一部を売り渡すときには「事業譲渡」が使われます。

例えば、許認可まで受け継ぎたい場合には、通常は株式譲渡にして、会社そのものを取得することになります。

(実は、許認可の種類によっては『経営力向上計画』で引き継げる特例もあります!)

逆に、簿外債務や他社の保証など、引き継ぎたくないものがある場合には、事業譲渡を選択するのが一般的です。

(注)商号を続用する場合など、事業譲渡を選択しても、潜在債務を遮断できない場合もあります。

特例① 事業譲渡の免責的債務引受

M&Aで最も一般的な手法は、事業譲渡と株式譲渡ですが、

事業譲渡だと、元の会社が残るため、通常、債権者が個別の承諾をしなければ、事業譲渡した後の売主(元の会社)に請求してくることだって起こり得ます。

引き継ぐためには、相手先ごとに、個別に同意・承諾を得て、契約手続きを踏む必要がありますので、たくさんの仕入先がある場合など、一件一件了解を取りつけるのが難しい場合もあります。

でも、こんな事業譲渡のデメリットを解消する特例が、実はあるんです!

この取扱いは、会社法などに記載があるものではないため、弁護士や司法書士など、組織再編を取り扱う専門家の間でも、あまり知られていないかもしれません。

特例➁ 許認可承継の特例

事業譲渡の場合、許認可は引き継ぐことができず、原則、一から取り直しとなります。

そのため、事業譲渡は完了したのに、許認可がすぐに得られず、一定期間、営業できないという事態も起こり得ます。

でも、いくつかの許認可については、こんな事業譲渡のデメリットを解消する特例が、実はあるんです!

この取扱いは、各業法に記載があるものではないため、許認可を専門とする行政書士の間でも、あまり知られていないかもしれません。

詳しくはこちら→【許認可承継の特例】M&A担当者必見!事業譲渡にこんな特例が!➁

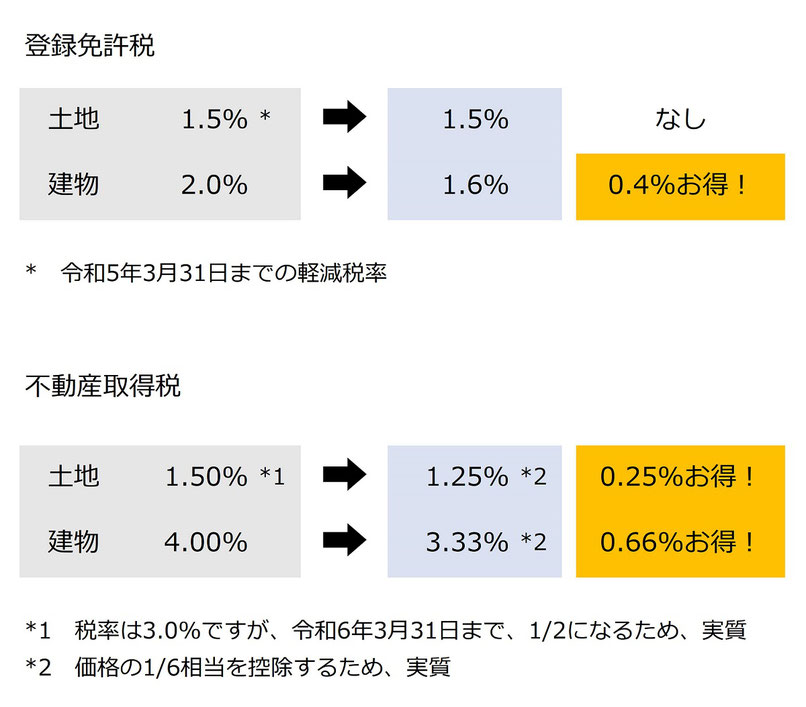

特例➂ 登録免許税・不動産取得税の特例

事業譲渡の場合、事業に使っている不動産も買取ることになり、その際、登録免許税や不動産取得税がかかります。余計なコストが嵩みます。

でも、こんな事業譲渡のデメリットを軽減できる特例が、実はあるんです!

経営力向上計画はクオリスへ

さまざまなメリットがある経営力向上計画ですが、

経営力向上計画の策定のお手伝いは、経営革新等支援機関が担うこととされています。

クオリスは、経済産業大臣及び内閣府特命担当大臣より認定された経営革新等支援機関です。

また、クオリスは、事業譲渡をはじめ、会社分割などの組織再編全般について、深い知識と豊富な経験があります。

今すぐご相談を!

【登録免許税・不動産取得税の特例】M&A担当者必見!事業譲渡にこんな特例が!➂

【登録免許税・不動産取得税の特例】M&A担当者必見!事業譲渡にこんな特例が!➂

M&Aで最も一般的な手法は、事業譲渡と株式譲渡ですが、事業譲渡の場合、事業に使っている不動産も買取ることになり、その際、登録免許税や不動産取得税がかかります。

余計なコストが嵩みます。

でも、こんな事業譲渡のデメリットを軽減できる特例が、実はあるんです!

最近よく使われるようになった『経営力向上計画』ですが、こんな特例もあるんですね!

ちなみに、経営力向上計画が一番よく使われるのは、即時償却などの優遇税制である中小企業経営強化税制です。

(詳しくはこちら→「設備投資をお考えの中小、中堅企業の皆さま、必見です!」)

さまざまなメリットがある経営力向上計画ですが、今回は、事業譲渡の際の「登録免許税・不動産取得税の特例」について、ご説明します!

このくらい安くなる!

登録免許税も不動産取得税も、「固定資産税評価額」に税率をかけます。

「固定資産税評価額」は、5月か6月に、不動産の所有者宛てに送付される固定資産税・都市計画税の納税通知書に、課税明細書というものも同封されていて、そこに「評価額」として記載されている金額です。

固定資産税の評価証明書を取得することでも確認できます。

どのくらい安くなるのかというと・・・

表のとおり、土地は、さほどではありませんが、建物は結構大きな違いになります!

例えば、1億円の建物を事業譲渡で譲り受けるならば、約106万円の軽減になります!

金額が大きくなれば、その分効果は大きくなります。

例えば、5億円の建物を事業譲渡で譲り受けるならば、約530万円の軽減になります!

M&A(事業譲渡)の対象事業が、大きな工場や倉庫、店舗など、大きな建物がある場合には、とても有用な制度となっています。

手続きは?

事業承継(事業譲渡)により、土地・建物を取得する旨を記載した経営力向上計画を作成して、認定申請書を、その土地・建物が所在する都道府県へ提出します。その際、登録免許税の適用証明申請書もあわせて提出します。

事前に、提出先の都道府県に相談した方がよいでしょう。

認定を受けると、認定書と適用証明書を受取ることができます。

登録免許税については、法務局に不動産の所有権移転登記を申請する際に、適用証明書を添付します。

(適用証明書は認定から1年間有効です。)

不動産取得税については、都道府県に不動産の取得したときの不動産取得税の申告をする際に、認定書の写しを添付します。

不動産取得税は申告をしなくても自治体が税額を計算して納税通知書を送ってくるため、申告をしないこともあるようですが、この特例を受ける場合には、必ず申告しましょう!

経営力向上計画も事業譲渡もクオリスへ

さまざまなメリットがある経営力向上計画ですが、

経営力向上計画の策定のお手伝いは、経営革新等支援機関が担うこととされています。

クオリスは、経済産業大臣及び内閣府特命担当大臣より認定された経営革新等支援機関です。

また、クオリスは、事業譲渡をはじめ、会社分割などの組織再編全般について、深い知識と豊富な経験があります。

今すぐご相談を!

【許認可承継の特例】M&A担当者必見!事業譲渡にこんな特例が!➁

【許認可承継の特例】M&A担当者必見!事業譲渡にこんな特例が!➁

M&Aで最も一般的な手法は、事業譲渡と株式譲渡ですが、事業譲渡の場合、許認可は原則取り直しとなります。

そのため、事業譲渡は完了したのに、許認可がすぐに得られず、営業できないという事態も起こり得ます。

でも、いくつかの許認可については、こんな事業譲渡のデメリットを解消する特例が、実はあるんです!

この取扱いは、各業法に記載があるものではないため、許認可を専門とする行政書士の間でも、あまり知られていないかもしれません。

最近よく使われるようになった『経営力向上計画』ですが、こんな特例もあるんですね!

ちなみに、経営力向上計画が一番よく使われるのは、即時償却などの優遇税制である中小企業経営強化税制です。

(詳しくはこちら→「設備投資をお考えの中小、中堅企業の皆さま、必見です!」)

さまざまなメリットがある経営力向上計画ですが、今回は、「許認可承継の特例」について、ご説明します!

特例の対象となる許認可

この事業譲渡による事業承継の特例が利用可能なのは、以下の6種類の許認可です。

- 旅館業

- 建設業

- 一般旅客自動車運送事業

- 一般貨物自動車運送事業

- 火薬類製造業・火薬類販売業

- 一般ガス導管事業

また、事業譲渡側・事業承継側のどちらかが大企業の場合、対象になりませんので、ご注意ください。

手順

◆ 手順① 事前相談 ◆

許認可の窓口となる役所へ事前相談します。

必要に応じて、資料を提出したり、質問に回答するなどします。

◆ 手順➁ 経営力向上計画の認定申請 ◆

買主企業(中小企業or個人事業主)が、経営力向上計画を作成して、事業承継する事業についての担当官庁に、認定申請書を提出します。

その際、事業承継のスキームや許認可承継の特例を利用するための項目も記載します。

Point ➡ 経営力向上計画の作成のお手伝いは、認定経営革新等支援機関が行うことになっています。クオリスにご相談ください!

◆ 手順➂ 経営力向上計画の認定 ◆

認定が行われると、担当官庁から認定書が送られてきます。

◆ 手順④ 事業承継(事業譲渡)の実行 ◆

認定を受けた計画に従って、事業承継(事業譲渡)を実行します。

Point ➡ 手順①~➂は、事業譲渡の前に行う必要があります。事後ではできません!

◆ 手順⑤ 報告 ◆

事業承継(事業譲渡)の実行後、担当官庁に報告をします。

経営力向上計画も事業譲渡もクオリスへ

さまざまなメリットがある経営力向上計画ですが、

経営力向上計画の策定のお手伝いは、経営革新等支援機関が担うこととされています。

クオリスは、経済産業大臣及び内閣府特命担当大臣より認定された経営革新等支援機関です。

また、クオリスは、事業譲渡をはじめ、会社分割などの組織再編全般について、深い知識と豊富な経験があります。

今すぐご相談を!

【事業譲渡の免責的債務引受け】M&A担当者必見!事業譲渡にこんな特例が!①

【事業譲渡の免責的債務引受け】M&A担当者必見!事業譲渡にこんな特例が!①

M&Aで最も一般的な手法は、事業譲渡と株式譲渡ですが、

事業譲渡だと、元の会社が残るため、通常、債権者が個別の承諾をしなければ、事業譲渡した後の売主(元の会社)に請求してくることだって起こり得ます。

でも、こんな事業譲渡のデメリットを解消する特例が、実はあるんです!

この取扱いは、会社法などに記載があるものではないため、弁護士や司法書士など、組織再編を取り扱う専門家の間でも、あまり知られていないかもしれません。

最近よく使われるようになった『経営力向上計画』ですが、こんな特例もあるんですね!

ちなみに、経営力向上計画が一番よく使われるのは、即時償却などの優遇税制である中小企業経営強化税制です。

(詳しくはこちら→「設備投資をお考えの中小、中堅企業の皆さま、必見です!」)

さまざまなメリットがある経営力向上計画ですが、

今回は、「事業譲渡の際の免責的債務引受けの特例」について、ご説明します!

そもそも事業譲渡って?

「事業譲渡」とは、会社の事業の全部又は一部を他に譲渡することをいいます。

M&Aで他社に経営を譲る際、株式を譲渡する場合と事業を譲渡する場合があります。

会社は株主のものですので、100%の株式を相手方に譲渡すると、会社ごとそのまま相手方に移ります。

一方、事業を譲渡する場合には、会社そのものは売主に残り、事業の一部か全部を切り出して、相手方に移ることになります。

例えば、許認可まで受け継ぎたい場合には、通常は株式譲渡にして、会社そのものを取得することになります。

(実は、許認可の種類によっては『経営力向上計画』で引き継げる特例があります!

詳しくはこちら→【許認可承継の特例】M&A担当者必見!事業譲渡にこんな特例が!➁)

逆に、簿外債務や他社の保証など、引き継ぎたくないものがある場合には、事業譲渡を選択するのが一般的です。

取引先との債権・債務はどうなる?

事業譲渡があった場合、得意先との売掛金・仕入先との買掛金などの債権・債務は、どうなるのでしょうか?

債権・債務は自動的には引き継がれません。

引き継ぐためには、相手先ごとに、個別に同意・承諾を得て、契約手続きを踏む必要があります。

それをしなかった場合、相手先は相変わらず売主に請求することになります。

(ちなみに、株式譲渡の場合には、その会社の債権・債務は、相手先との取引関係を含めて自動的に引き継がれます。)

免責的債務引受けって?

その事業には仕入先がたくさんいるので、一件一件了解を取りつけるなんて無理~

あるいは、売主側が、買主が債務をきっちり引き継いでほしい!事業譲渡をした後は売主に請求できなくしてほしい

という希望がある場合には、これまでは事業譲渡は選択できませんでした。

しかし、経営力向上計画の認定を受けて、一定の手続き(債権者保護手続き)を行うことで、債権者の同意があったものとみなされます。

つまり、一件一件債権者の同意を取らなくても、簡略な手続きによって、引き継ぐことができます。

また、この手続きをすると、事業譲渡をした後に、債権者は売主に請求することは出来なくなります。

売主と買主はともに大企業ではなく、買主は株式会社であることが要件です。

買主はご注意を

M&A(事業承継)の際に、株式譲渡ではなく、事業譲渡を選択する理由の一つに、必要なもののみ承継手続きをすることにより、潜在債務を遮断して、買主が想定外の債務を承継しないということがあります。

(注)商号を続用する場合など、事業譲渡を選択しても、潜在債務を遮断できない場合もあります。

この制度を利用した場合、売主には有利になりますが、買主にとっては、手間が低減されるメリットはあるものの、その事業に関する債務は包括的に承継することになるため、想定外の債務を引き継いでしまうこともあり得ます。

M&Aの買主がこの制度を活用するときには、DD(デューデリジェンス)手続きをしっかり行うなど、慎重な対応が必要となります。

経営力向上計画も事業譲渡もクオリスへ

さまざまなメリットがある経営力向上計画ですが、

経営力向上計画の策定のお手伝いは、経営革新等支援機関が担うこととされています。

クオリスは、経済産業大臣及び内閣府特命担当大臣より認定された経営革新等支援機関です。

また、クオリスは、事業譲渡をはじめ、会社分割などの組織再編全般について、深い知識と豊富な経験があります。

今すぐご相談を!

【所得拡大促進税制の上乗せ】経営力向上計画のさらにお得な制度

【所得拡大促進税制の上乗せ】経営力向上計画のさらにお得な制度 ★★廃止されました★★

★★【重要】税制改正により、中小企業は令和4年4月以降開始事業年度から、個人事業主は令和5年から、この取扱いはなくなりますのでご注意ください。★★

難しそうな名前の『経営力向上計画』ですが、色々な場面で登場するようになりました。

一番よく使われるのは、即時償却などの優遇税制である中小企業経営強化税制です。

(詳しくはこちら→「設備投資をお考えの中小、中堅企業の皆さま、必見です!」)

ただ、それ以外にも、

- M&Aの登録免許税・不動産取得税の軽減

- 事業承継補助金、小規模事業者持続化補助金など、各種補助金の加点

- 日本政策金融公庫による低利融資

など、さまざまなメリットがある経営力向上計画ですが、

今回は、「所得拡大促進税制の上乗せ制度」について、ご説明します!

(中小企業限定です!)

そもそも所得拡大促進税制とは

所得拡大促進税制とは、いわゆる『賃上げ税制』のことです。

給料を上げたら、その上げた分のいくらかを法人税から引いてあげます、という制度です。

今回は、経営力向上計画を利用したときのご説明がメインテーマなので、詳しく説明しませんが、いくつか細かい要件があります。

上乗せの効果(節税額)

全従業員のお給料の増加額の25%を法人税から差し引けます!

経費にできるとかではなく、税額から差し引けるので、効果はキャッシュバックと同じです!

前期との比較です。

役員(使用人兼務役員含む)は含まれません。

パート、アルバイトも含みます。

経営力向上計画の他に必要なこと

当期(対象年度)が終わった後、法人税の確定申告までの間に、『経営力向上報告書』という書類を提出します。

報告書ですが、A4一枚相当で、計画時に使用した指標の実績値を計算して記載する他、計画の各実施項目について、実施状況を記載します。

これは書類で提出することはできず、『経営力向上計画プラットフォーム』という経済産業省が設置しているホームページで入力、提出することになります。

(事業者様が申請しますが、クオリスでも可能な範囲でサポートしています。)

もちろん当期末までに、経営力向上計画の認定を受けていることは前提条件です。

(経営革新等支援機関のクオリスが申請をサポートいたします。)

その他の節税・上乗せの条件

前期の期首から当期の期末まで、2期間ずっと当社の雇用保険に加入していた従業員(一般被保険者のみ)を「継続雇用者」といいます。

この「継続雇用者」全員のお給料を集計したときに、その総額が前期より2.5%増加していることが条件となります。

ご相談は経営革新等支援機関のクオリスまで!

さまざまなメリットがある経営力向上計画、もはや一社に一つあるべきです!

経営力向上計画の策定のお手伝いは、経営革新等支援機関が担うこととされています。

クオリスは、経済産業大臣及び内閣府特命担当大臣より認定された経営革新等支援機関です。

今すぐご相談を!

謹んで新年のお慶びを申し上げます

謹んで新年のお慶びを申し上げます

皆さま、新年をいかがお過ごしでしょうか。

旧年中は格別のお引き立てを賜り厚く御礼申し上げます。

税理士事務所クオリスは、1月4日で開業3周年を迎えます。

無事に3周年を迎えられましたことは、ひとえに皆さまのご指導とご支援の賜物と心より感謝申し上げます。

昨年は金融機関連携も徐々に拡大したことで、事業承継に関するさらに多くの経験を積み重ねることができました。

このことは、弊事務所が、より高品位で専門的なサービスをご提供できる礎になるものと確信しております。

今後、事業承継と富裕層の方々への税務サービスにより特化することで、

弊事務所がより一層貢献できるよう精進していく所存です。

職員一同いままで以上に一生懸命努力する覚悟でございますので、

本年も変わらぬご指導ご鞭撻のほど、何卒よろしくお願い申し上げます。

令和2年元旦

税理士事務所クオリス

代表税理士 村本政彦

職員一同

川口市、川口信用金庫様、青木信用金庫様主催の事業承継セミナーに登壇いたしました

川口市、川口信用金庫様、青木信用金庫様主催の事業承継セミナーに登壇いたしました

川口市、川口信用金庫様、青木信用金庫様主催の事業承継セミナーに登壇させていただきました。

ご参加いただいた皆様、大変熱心にご清聴いただきました。

事業承継の関心の高さを感じました。

瑞穂町と多摩信用金庫様主催の事業承継セミナーに登壇いたしました

瑞穂町と多摩信用金庫様主催の事業承継セミナーに登壇いたしました

瑞穂町都市整備部と多摩信用金庫様主催の事業承継セミナーに登壇させていただきました。

事業承継の税務・法務面の全般的なお話をさせていただきました。

城北信用金庫様主催の事業承継セミナーに登壇いたしました

城北信用金庫様主催の事業承継セミナーに登壇いたしました

城北信用金庫様主催の事業承継セミナーに登壇させていただき、

事業承継税制について、お話しさせていただきました。

とても熱心にお聞きいただいて光栄です。

また、セミナー後は個別相談もご参加いただきました。

↓城北信用金庫様のホームページ

https://www.shinkin.co.jp/johoku/product/service/b_support/info/info_jigyoukei_20190724.html

東京東信用金庫様主催の事業承継セミナーに登壇いたしました

東京東信用金庫様主催の事業承継セミナーに登壇いたしました

東京東信用金庫様主催の事業承継セミナーに登壇させていただきました。

主に事業承継税制についてお話させていただきましたが、皆さま、熱心にお聞きいただきました。

また、セミナー後に開催された個別相談会にも、ご参加いただきました。

↓東京東信用金庫様のFacebookページ

https://www.facebook.com/261243604081098/posts/1037472016458249/

事業承継税制のメリットとデメリット

事業承継税制のメリットとデメリット

事業承継税制を利用しようか考えられている方にとって、まず知りたいのは、この制度が一般的にいって、よい制度なのかどうか、ではないでしょうか。

経営者の世代交代が進まない中、ほとんど使われていなかった制度でしたが、利用促進を図るために、平成30年に大幅に拡充された時限措置として設けられました。

改正前後の旧制度、新制度の両方に渡り、実際に、多数の事業承継税制の経験をした立場から、メリットとデメリットをあらためて整理した上で、その印象を率直にお伝えします。

※制度の内容が知りたい方は、こちらへ →新・事業承継税制がわかる!

メリットとデメリット

そもそもこの制度のメリットとデメリットは何でしょうか?

以下の点に集約されます。

メリット

- 対象株式分の贈与税・相続税の猶予(後継者の相続発生など、一定の事由により免除)

デメリット

- 煩雑な事務手続き

- 非常に複雑な制度

- 納税猶予の取消リスク(取消しになると猶予税額の全額と利息を支払)

メリット 対象株式分の贈与税・相続税の猶予

対象株式分の相続税・贈与税の納税が猶予されます。

この猶予された税額は、(途中で取消しにならない限りは、)最終的には、後継者の相続発生など、一定の事由が発生することで免除されます。すなわち、対象株式の贈与税・相続税の負担がゼロになります。

これが、この制度を利用する上での唯一のメリットです!

デメリット1 煩雑な事務手続き

まず、事務負担ですが、昔と比べると少しずつ軽減されてきていますが、まだまだ、負担が重いです。

特に、資産保有型会社、資産運用型会社に該当しないことを証明するための関連書類の比重が大きかったのですが、平成29年度税制改正により、事業実態があることを証明できれば、提出書類を削減できるようになり、事務負担の軽減につながっています。

ただ、常時雇用従業員数が5人未満の会社の場合には、申請書への記載項目が多いです。

また、都道府県によって、提出が求められる書類の量や種類、確認の厳格さに大きなばらつきがあり、場合により、かなり多くの添付書類の収集・提出が義務付けられます。

従業員が少ない、事業拠点が少ない小規模の会社ほど、大変です。

従業員数を証明するための書類も複雑で、対象となる会社から社会保険関係の資料の提供を受けるのには困難が多く、一度ですべての適切な資料がそろったことはほとんどないです。

令和元年5月ごろから、申請マニュアルが改正され、『被保険者縦覧照会回答票』でもよいことになる予定で、事務負担が軽減されるとされていますが、この書類もあまり一般的なものではないようで、今のところe-Govによる電子申請もできないようです。

これらは、適用を受けた後の毎年の年次報告でも同様です。

適用から5年経過後は3年おきの継続届出になりますが、必要書類はそれほど変わりません。

つまり、重い事務負担は一生続くことになります。

一方、平成31年4月から、特例承継計画に従業員数証明書の添付が不要になりました。

これまで特例承継計画そのものよりも、むしろ従業員数証明書の準備の方に手間がかかっていただけに、特例承継計画の策定・提出の促進につながりそうです。

デメリット2 非常に複雑な制度

条文が非常に細かく膨大です。以前、事業承継税制に関連する条文(租税特別措置法と政省令、通達、円滑化法と省令の該当条文)だけを抜き出して文字数をカウントしたことがありますが、43万文字を超えました。ちなみに民法の全条文1,044条は、14万文字弱(改正前)でした。

経営者や後継者はもちろんのこと、顧問の税理士の先生も日頃の法人税や消費税などの業務の傍ら、これらをすべて把握することは、かなりハードルが高いのではないかと思います。

細かい規定が多く、例えば、外国子会社がある場合の取扱いなどは、トラップではないかと疑うほど複雑です。

デメリット3 取消リスク

そして、この制度の最大のデメリットは、永久とも思えるほど長く続く取消リスクです。文字通り、一生続くことになります。

事業承継税制の適用を受けた企業は、常に取消リスクに向き合い続けなければなりません。

取消事由も細かく規定され、26項目あります。

例えば、代表的な取消事由として、その会社が資産保有型会社というものに該当すると、取消となり、後継者個人が、猶予されていた税額の全額を、利子税とともに、2か月以内に支払わなければなりません。

資産保有型会社とは、賃貸用不動産とか現預金とか貸付金などの割合が多い(70%以上)会社です。

以前は、一日でも資産保有型会社等に該当すると取消しとなりましたが、平成31年度税制改正により、やむを得ない事情があれば、半年の猶予が設けられることになりました。

そのため、事業活動のために借入れをして一時的に現預金が増加したとき、資産を売却して一時的に現預金が増加したときなどは、やむを得ない事情があるものとして半年の猶予が認められます。

でも例えば、卸売業や住宅販売業の会社が不景気で売上が激減してしまい、売掛・買掛や在庫が減り、相対的に現預金の割合が多くなってしまったり、あるいは、銀行の支店の成績の都合で期末に多額の借入の要請に応じてしまったり、たまたま退職が重なり一時的に従業員数が5人を下回ってしまうようなことがあったとしても、これらの事情が偶発的な事由と認められるかどうかは難しい問題です。

しかも、継続届出書の提出は1年に一回又は3年に一回です。半年の猶予ということは継続届出書を作成した時点で判明しても手遅れということに変わりありません。今回の改正が目に見える形で緩和されたかというと疑問です。

また、継続届出書の提出遅れも取消事由です。一日でも遅れると利子税とともに全額支払いが要求されます。継続届出書の提出は、適用から5年経過すると3年に一回となり、事務負担の軽減が図られているように見えますが、提出忘れを誘発する可能性の方が高い気がします。

メリットとデメリットとの天秤

これまで書いてきたとおり、この制度の唯一のメリットは、対象株式分の贈与税・相続税の猶予です。

なので、事務負担と取消リスクなどのデメリットを上回るほどのメリット、つまり猶予税額がなければ、事業承継税制は選択すべきでないことになります。

例えば、猶予税額が数億円であれば、事業承継の有力な選択肢の一つとして必ず適用を検討すべきです!

が、猶予税額が数百万であれば、到底お勧めできる制度ではありません。他にもっといい方法があるはずです。

まとめ

デメリットばかり長々と書いてしまいましたが、猶予税額が大きければそれを支払わなくて済むというメリットは絶大です!!

なので、事業承継税制の適用を考えるときには、まずは猶予税額の試算からです!

そして猶予税額が大きく、この制度の適用を受けることを決めたならば、

・経営者本人や信頼できる事務方、税理士などが取消事由に気を配ること

・毎年(又は3年おきに)、年次報告や継続届出書を出し続けること

を当たり前のこととして受け入れることです。

そのためには、制度に詳しい専門家が継続的にサポートすべきだと思います。

猶予税額の試算や適用を受ける場合のサポートはこちら↓

税経通信2019年4月号の個人版事業承継税制の特集記事に寄稿しました

税経通信2019年4月号の個人版事業承継税制の特集記事に寄稿しました

2019年4月号に、個人版事業承継税制の特集記事『【創設】個人版事業承継税制の使いどころ』に寄稿しました。

税経通信は、税務専門家向けの月刊誌ですので、内容は若干専門的ですが、個人版事業承継税制の制度設計に関する率直な意見や、中小企業の事業承継税制を多数経験して思うことも書かせていただきましたので、ご興味がある方は、ぜひご一読ください。

東京東信用金庫様主催の事業承継セミナーに登壇いたしました

東京東信用金庫様主催の事業承継セミナーに登壇いたしました

東京東信用金庫様主催の事業承継セミナーに登壇させていただきました。

事業承継税制のポイントについてお話させていただきました。

参加者が多く、関心が高いことがうかがえます。

↓東京東信用金庫様のFacebookページです。

https://www.facebook.com/261243604081098/posts/943954022476716/

配偶者居住権は節税になる?!

配偶者居住権は節税になる?!→節税になります!

民法改正により、2020年4月1日から『配偶者居住権』という権利が新設されることになりました。

この『配偶者居住権』は、残された配偶者が住まいと生活資金に困らないように保護を手厚くしたものです。

この制度は、はたして相続税の節税になるのか?!考えてみたいと思います。

★★★2019年7月、財務省から、令和元年度の税制改正に関して、担当官からの詳細な解説が公表され、節税になることが明確になったため、タイトルを「配偶者居住権は節税になる?!」から「配偶者居住権は節税になる?!→節税になります!」に変更しています。★★★

そもそも配偶者居住権ってな~に?

昨年、民法の相続に関する部分について、大きく改正されました。

その改正点の一つが『配偶者居住権』という権利の創設です。

残された配偶者が、生活資金を確保しつつ、住み慣れた家に住み続けられるようにするための制度です。

亡くなった方と一緒に住んでいたとしても、その後も当然に住み続けられる訳ではありません。

子供と仲がよい親子であれば、子供が「オレが家を相続するけど、母さんもそのまま住んでていいよ」ということもあるでしょう。

また、配偶者の法定相続分は1/2ですが、相続人全員の合意があれば、どのような分け方でもよいので、親子仲が良ければ、「遺産全部を配偶者に」ということもよくある話です。

でも、例えば、残された相続人が前妻の子と後妻だったら・・、あるいは、親子の仲が悪かったら・・、妻が住み続ける権利を確保するためには、通常、その家(土地・建物)の所有権を相続しないといけません。

でも、その家(土地・建物)が高額だと、法定相続分(1/2)を超えてしまうかもしれません。あるいは、家はかろうじて相続できても他の財産は相続できなくなって、その後の生活資金がなくなってしまうかもしれません。

今回、『配偶者居住権』という権利が創設されたことで、家(土地・建物)の所有権を相続しなくても、「死ぬまで(あるいは一定期間)住み続ける権利」だけを相続することで、住み続けることができるようになったり、その後の生活資金を確保できるという選択肢ができることになります。

子供は所有権を相続しますが、配偶者が生きている間(終身の場合)、その家を自由に使ったり、貸したり、売ったりすることができないので、その分価値は落ちます。

(この他に、『配偶者短期居住権』という権利も創設されます。これは「遺産分割が済むまでは、配偶者は引き続きタダで住み続けていいよ」というもので、亡くなった方と家賃なしで同居していたら自動的に発生する権利です。)

配偶者居住権の評価は?

では、この『配偶者居住権』、相続税の計算のとき、どのように取り扱われるのでしょうか。

計算式は、次のようなものです。

結構、難しいですね~

実際に計算してみたので、その結果を見た方がよいかもしれません。

「法定耐用年数(非事業用)」は、

RC造・・70年

木造・・・33年

「居住権の存続年数」は、権利が終身であれば、配偶者の平均余命年数です。

男性の表 https://www.mhlw.go.jp/toukei/saikin/hw/life/22th/dl/22th_03.pdf

女性の表 https://www.mhlw.go.jp/toukei/saikin/hw/life/22th/dl/22th_04.pdf

「民法の法定利率」は、別の民法改正により変動制になりますが、2020年4月から、3%でスタートです。

「複利現価率」は、複利表から求めます。

https://www.nta.go.jp/law/tsutatsu/kihon/sisan/hyoka/08/09_2.htm

【例1】土地4,500万円、建物(木造)500万円、築年数25年、配偶者は妻85歳

配偶者の分(配偶者居住権)1,450万円

土地 950万円

建物 500万円

他の相続人の分(負担付所有権)3,550万円

土地 3,550万円

建物 0万円

【例2】土地3,000万円、建物(RC造)2,000万円、新築、配偶者は妻85歳

配偶者の分(配偶者居住権)1,235万円

土地 633万円

建物 602万円

他の相続人の分(負担付所有権)3,764万円

土地 2,367万円

建物 1,397万円

【例3】土地3,000万円、建物(RC造)2,000万円、新築、配偶者は妻65歳

配偶者の分(配偶者居住権)2,877万円

土地 1,524万円

建物 1,353万円

他の相続人の分(負担付所有権)2,122万円

土地 1,476万円

建物 646万円

傾向としては、配偶者居住権は、

配偶者が 若い・・大

年寄・・小

構造が 木造・・大

RC・・小

築年数が 古い・・大

新しい・小

となりますが、一番左右されるのは、はやり配偶者の年齢でしょうか。

いずれにせよ、思ったより配偶者居住権が大きく、その家の所有権は小さくなりますね。

小規模宅地等の特例(8割評価減)も適用できる!

この配偶者居住権、実は、小規模宅地等の特例の適用を受けられるんです!

しかも、配偶者居住権が設定された土地も、小規模宅地等の特例の対象になります。

(つまり、妻も子も受けられちゃう!)

小規模宅地等の特例は、土地について、

- 居住用であれば、330㎡まで80%減額

という、相続税を計算する際には、とてもとても大きな減額要素となる制度です。

配偶者は無条件でOKなので、配偶者居住権は適用OK!

土地の所有権を取得した子は、同居など、他の要件を満たしていれば、適用OKです。

この場合、330㎡の面積制限の計算は、一つの土地を、配偶者と子で価額であん分します。

(配偶者と子が両方適用受けるなら、もとの土地の面積になります。)

さあ、配偶者居住権は節税になるのでしょうか?

ではお待ちかねの「配偶者居住権は節税になるのか?」ということですが、

断言はできませんが、現状明らかになっている配偶者居住権に関する税制と税実務からは、節税になりうると考えています。

今回の相続で、配偶者居住権を設定し、奥さんが配偶者居住権を、子供が配偶者居住権という負担が付いている土地・建物の所有権を相続したとします。その後、奥さんに相続が起こりました。いわゆる二次相続というものです。

そのとき、配偶者居住権はどうなるのでしょうか?

配偶者が亡くなると、民法上、配偶者居住権は消滅します。

そのため、二次相続で配偶者居住権に相続税がかかることはありません。

配偶者居住権がなくなると、子供がかつて相続した土地・建物は、配偶者居住権という負担がなくなり、完全な所有権となります(つまり価値が増加します。)。

最初の相続のとき、奥さんの配偶者居住権に相続税が課税されていたとしたら、一度相続税が課されているので、トータルでは変わりません。

しかし、配偶者が相続する財産は、相続税の計算のとき、①1億6,000万円までの財産、②全体の1/2まで、のいずれか大きい方までは税金がかからないため、夫の相続のときに妻が相続税を支払うことはめったにありません。

つまり、配偶者居住権を設定して、奥さんが配偶者居住権を取得して、子供が配偶者居住権付き土地・建物を取得した場合、配偶者居住権分の金額は、一度も相続税を支払うことなく、子供に移行できることになります。

★★★2019年7月追記★★★

財務省から、令和元年度の税制改正に関して、担当官からの詳細な解説が公表され、配偶者が死亡しても課税されることはなく、配偶者居住権がある間の課税もなく、課税が発生するのは合意解除と放棄があったときのみであることが明確化されました。

https://www.mof.go.jp/tax_policy/tax_reform/outline/fy2019/explanation/pdf/p0492-0509.pdf

★★この下↓は、改正発表当初に書いた文章です★★

★ここからは、ちょっと論文チックな文章になるため、専門家以外の方は読み飛ばして下さい★

二次相続においては、配偶者居住権が存在しない以上、配偶者居住権に相続税が課されることはあり得ません。

あとは、配偶者居住権が消滅することにより、子供が持つ負担付の所有権が、負担のない完全な所有権となることによる価値の増加に対して、課税がされるかどうかです。

該当する条文があるとすると、相続税法第9条かと思います。

第九条 第五条から前条まで及び次節に規定する場合を除くほか、対価を支払わないで、又は著しく低い価額の対価で利益を受けた場合においては、当該利益を受けた時において、当該利益を受けた者が、当該利益を受けた時における当該利益の価額に相当する金額(対価の支払があつた場合には、その価額を控除した金額)を当該利益を受けさせた者から贈与(当該行為が遺言によりなされた場合には、遺贈)により取得したものとみなす。(以下略)

「利益を受けた時」とはいつでしょうか?

そもそも、この価値の増加はどのように発生するのでしょうか?

配偶者居住権は、(終身の場合)配偶者が存命である限り存在するものです。配偶者が寿命に近づくにしたがって、配偶者居住権の経済的な価値は少なくなり、子供の持つ土地建物の価値は増えていきます。

では、毎年、子供は贈与税申告するのか?

理論上はそうかもしれません。でも、実務上はかなり難しいと思います。配偶者居住権はもともと仲のあまりよくない親子の場合に配偶者の保護を趣旨としていますが、なにか財産を受け取るわけでもないのに、仲のよくない親のせいで、子供が毎年贈与税の申告をしなければならない制度だとすると、民法改正でやっとできたこの制度は、税金のために一切使われない悪制度となってしまいます(ちなみに、上記の【例1】、【例2】、【例3】はいずれも、移転する価値は毎年110万円を超えます。)。

では、配偶者が亡くなった時にまとめて課税するのか?

上記の第9条では、利益を受けた時に利益の価額に相当する金額を贈与により取得したものとみなす取扱いです。配偶者の相続時にまとめる根拠がありません。

亡くなった方からの贈与というのも難しいですし、遺贈でもありません。

もともと、複利現価率を用いるような現在価値に課税するタイプの財産については、課税が難しいケースが多く、

これまでも、元本受益権と収益受益権を分離して複層化するタイプの信託について、金融庁がかなり以前から課税の困難性を指摘したり、税務大学校の論文で税制改正を提言されたりしていますが、現状、未実現の毎年増加する価値について課税された話は聞きません。

そのため、私は、みなし相続財産として法定されない限り、課税することは現実的に難しいと考えています。

★読み飛ばし部分終わり★

結論をもう一度言いますと、配偶者居住権は、節税になります!!

ですので、この制度は、前妻の子と後妻など、仲があまりよくない相続人である親子を想定しているものと言われていますが、仲の良い普通の親子でも利用を検討すべきです!

来年4月以降に、夫(妻)の相続が起こり、夫(妻)の家に同居していた方は検討してみてはいかがでしょうか?

その際は、必ず相続の経験豊富な専門の税理士にご相談ください。

謹んで新年のお慶びを申し上げます

謹んで新年のお慶びを申し上げます

旧年中は格別のお引き立てを賜り厚く御礼申し上げます。

税理士事務所クオリスは、1月4日で開業2周年を迎えます。

無事に2周年を迎えられましたことは、ひとえに皆様のご指導とご支援の賜物と心より感謝申し上げます。

昨年は事業承継税制が大幅に改正されたこともあり、14件のセミナーで登壇させていただきました。

ご相談・ご依頼も多くいただき、事業承継税制については、

特例承継計画の確認、贈与税の納税猶予認定、相続税の納税猶予への切換認定、相続税の納税猶予認定と、

すべてのパターンの手続きを経験できました。

事業承継・相続の分野は今後ますます注目されると確信しております。

弊事務所がより一層貢献できるよう精進していく所存です。

職員一同いままで以上に一生懸命努力する覚悟でございますので、

本年も変わらぬご指導ご鞭撻のほど、何卒よろしくお願い申し上げます。

平成31年元旦

税理士事務所クオリス

代表税理士 村本政彦

税経通信2018年6月号の事業承継税制の特集記事に寄稿しました

税経通信2018年6月号の事業承継税制の特集記事に寄稿しました

税経通信2018年6月号に事業承継税制の特集記事に寄稿しました。

この特集のうち、「翌年度以降の手続きと留意事項」というタイトルで、事業承継税制で最も重要と考えている取消事由と免除事由、相続税の納税猶予への切換について、特に詳しく解説しています。

税経通信は、税務専門家向けの月刊誌ですので、内容は専門的で、一般の方には難しいかと思います。

新・事業承継税制徹底解説セミナーで講師を務めました

新・事業承継税制 徹底解説セミナーで講師を務めました

会計人法務サポート倶楽部様主催の「新・事業承継税制 徹底解説セミナー」で講師を務めました。

税理士・会計士の先生方向けのセミナーです。

4月24日大阪会場、4月26日東京会場でしたが、たくさんの先生方にお集りいただきまして、どちらの会場とも満員に近く、質問も活発で、いかにこのテーマが注目を集めているかをひしひしと感じました。

参加された先生方には、アンケートにご協力いただきましたが、5点満点中、大阪会場で4.47、東京会場で4.44の高評価をいただきました。参加されたほぼすべての先生方に、満足度が「とても高い(5点)」か「高い(4点)」のどちらかの評価をいただき、大変光栄です。

クオリス本日一周年です

クオリス本日一周年です

おかげさまをもちまして、税理士事務所クオリスは、本日1月4日で開業1周年を迎えました。

無事に一周年を迎えられましたことは、ひとえに皆様のご指導とご支援の賜物と心より感謝申し上げます。

いままで以上に一生懸命努力する覚悟でございますので、本年も変わらぬご指導ご鞭撻のほど、何卒よろしくお願い申し上げます。

昨年同様、本日、クオリスと皆さまの商売繁盛を祈念して、神田明神に行って参りました。

(事務所から徒歩12~13分です。)

昨年同様、雲一つない快晴で、良い年になりそうです。

皆さま、本年も幸多き一年でありますことを心よりお祈り申し上げます。

謹んで新年のお慶びを申し上げます

謹んで新年のお慶びを申し上げます

旧年中は格別のお引き立てを賜り厚く御礼申し上げます。

税理士事務所クオリスは、1月4日で開業1周年を迎えます。

無事に一周年を迎えられましたことは、ひとえに皆様のご指導とご支援の賜物と心より感謝申し上げます。

いままで以上に一生懸命努力する覚悟でございますので、本年も変わらぬご指導ご鞭撻のほど、何卒よろしくお願い申し上げます。

平成30年度税制改正のうち、事業承継や相続に関する事項について、下記にまとめましたので、気になる項目がございましたら、ご覧いただけると幸いです。

平成30年元旦

一般社団法人等を利用した相続税節税策に規制(平成30年度税制改正大綱より)

一般社団法人等を利用した相続税節税策に規制

一般社団法人等を利用した節税が広まったのですが、行き過ぎた節税との批判もあり、平成30年度税制改正で、この課税逃れを封じるための改正が行われることになりました。その内容をやさしく解説します。

※一般社団法人等とは、公益認定を受けていない一般社団法人と一般財団法人のことです。

以下この記事では、利用が多い一般社団法人を念頭にしていますが、一般財団法人も取扱いは一緒です。

※この記事は、自由民主党が公表した平成30年度税制改正大綱をもとにしています。

そもそも一般社団法人を利用した節税とは?

世間的には、「社団法人」と言えば、営利目的である株式会社とは違い、公益的な印象を持っている方も多いのではないでしょうか。

しかし、実際には、平成20年に施行された公益法人改革3法により、昔とは大きく違ってきています。

現在は、社団法人は、一般社団法人と公益社団法人に分かれていて、公益社団法人は、内閣総理大臣や都道府県知事が公益性を審査・監督している正に公益法人であるのに対し、一般社団法人は、登記さえすれば基本的に誰でも作ることができ、一般社団法人で実質的な営利活動をしている社団も多くあります(配当することはできませんが、違法ではありません。)。

ただ、一般社団法人と株式会社との大きな違いは、株式会社が株主のものであるのに対し、社団はもともと人の集まりであるため、一般社団法人には持分という概念がありません。そのため、持ち主はいないことになります。

つまり、これを利用(悪用?)すると、財産を一般社団法人に移してしまえば、その後、どんなに利益が溜まろうとも、相続税がかからないという訳です。

そのため、単なる財産よりも、事業承継での節税に使われることが多いように思います。

一般社団法人は、公益社団法人と違い、役員である「理事」に制限はありません。

家族や一族で独占することもできますので、相続税はかからないのに、実質的に家族で支配することも可能です。

改正の内容は?

今回の平成30年度税制改正大綱で示された改正内容は、親族で支配している一般社団法人を個人とみなして相続税を課税する、というものです。

また、一般社団法人に贈与税が課される場合の要件を明確化することも盛り込まれました。

親族で支配している一般社団法人を個人とみなして相続税を課税する

親族で支配しているとは、どのような状態でしょう。社団法人には持分がなく、持ち主がいないため、実質的に役員(理事)が権力を持ちます。第三者が集まって理事になっている場合には問題は起こりにくいですが、親族で理事を独占したりしているときには、実質的にその親族がその社団法人を支配しているといってよいでしょう。

具体的には、

- 相続開始の直前において、役員のうち同族役員が過半数

- 相続開始前5年以内において、役員のうち同族役員が過半数であった期間が3年以上

のいずれかの場合に相続税を課すこととされました。

同族役員とは、亡くなった役員本人、その配偶者と3親等内の親族(おじ、おば、おい、めい等まで)などです。

これらの人たちで、役員(理事)の過半数を占めている場合には、役員又は5年以内に役員であった人が亡くなったとき、その社団法人に相続税が課されます。

課される相続税額の計算方法

このときの相続税の計算方法は、

「その社団法人の純財産額 ÷ (同族役員(亡くなった人を含む)の数+1)」

で計算されます。

社団法人は、この金額の財産を、亡くなった人から、相続(遺贈)により取得したものとみなして、相続税を計算します。

まだまだ甘い?

この改正は、平成30年4月1日以後の一般社団法人の役員の死亡について適用されます。

ただ、これまでにすでに設立した一般社団法人については、3年遅れの平成33年4月1日以後の一般社団法人の役員の死亡について適用されます。

これまでに設立した一般社団法人についても適用があることは当然かと思います(3年遅れはなぜなのか?)。

ただ、計算方法が、その社団法人の財産を同族役員の数で割った金額ということは、同族役員を増やせば、その分相続税は減っていきます(増やした人が亡くなることもあるかもしれませんが。)。

また、対象となるのは、現職の役員か5年以内に役員であった人が亡くなったときなので、早めに退任して5年待つ、あるいは、初めから若い人しか役員にしない、などの場合には、相続税はかからないことになりますので、このスキーム、まだまだ行けちゃうのではないかと思ってしまいます。

また、焦点が「役員(理事)」となっており、理事を選出する「社員」には何らの制限・制約が設けられていないことからも、今回の改正は逃れる方法はいろいろ考えられます。

ただ、やってしまった後、さらに厳しく改正されても、もとに戻すのは大変なので、決してお勧めはしませんが。

一般社団法人に贈与税が課される場合の要件を明確化

これまでも、一般社団法人が全くのノーマークという訳ではなく、一般社団法人自体に贈与税を課税する規定はあります。

以下の要件に該当する社団法人については、例えば、1億円の価値のある不動産を、タダで一般社団法人に移したときには、一般社団法人自体が1億円分の贈与税を支払わなければなりませんでした。

- 定款や規則で、役員等のうち親族等の割合を1/3以下とする定めがないこと

- 役員等やその親族等に対し、特別な利益を与えること

- その社団法人が解散した場合には、残余財産が国や地方公共団体、公益社団法人、公益財団法人などに帰属する定めがないこと

- 法令に違反し、又は、帳簿書類に隠ぺい・仮装がある、その他公益に反する事実があること

これまで、贈与税が課されるのが、以上の要件の全部に該当したときなのか、一つでも該当したときなのかが、必ずしも明確でなかったため、一つでも該当したときに贈与税が課されるように明確化されることになりました。

ただし、この点については、これまでも、この規定を意識して、1億円の価値のある不動産は1億円で一般社団法人に移していることが多いと思われるため、それほど影響はないものと考えられます。

事業承継税制の特例の創設(平成30年度税制改正大綱より)

事業承継税制の特例の創設

12月14日、与党が平成30年度税制改正大綱を決定しました。

これにより明らかとなった事業承継税制の特例について解説します。

このページでは、現在の制度と異なる点についてしぼってご説明しています。

https://www.cuoliss.com/jigyoshokeizeisei/

こちらもご覧ください → 事業承継税制のメリットとデメリット

※この記事は、自由民主党が公表した平成30年度税制改正大綱をもとにしています。

https://www.jimin.jp/news/policy/136400.html

なぜ特例が?

中小企業経営者の高齢化が急速に進展していて(年齢分布のピークが60歳代半ば)、世代交代が進んでいない状況がいよいよ顕著になっていました。これは、日本経済にとって非常に大きなリスクとなっています。

この現状を踏まえて、10年間の特例措置として、事業承継税制を抜本的に拡充する特例制度が創設されることになりました。

改正内容の概要

改正の内容を以下の通りです。

- 「会社の議決権の3分の2まで」という制限を撤廃

- 納税猶予の割合を80%から100%へ(全額猶予に)

- 先代経営者以外の株主からの贈与も対象に

- 後継者は1人のみだったものが、2人や3人でも可能に

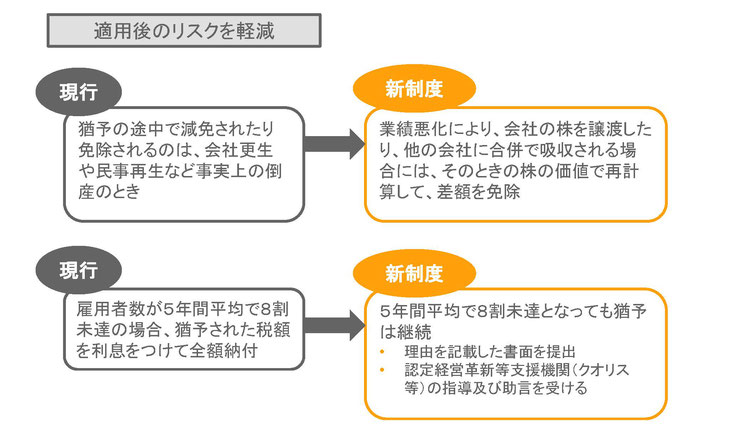

- 雇用確保要件の弾力化

- 将来、業績悪化により会社を処分することとなった場合に、猶予されていた相続税を状況に応じて減免

1と2によって、会社のすべての株式を相続税の支払なしで引き継ぐことも可能となります。

1.「会社の議決権の3分の2まで」という制限を撤廃

これまで、発行済議決権株式総数の3分の2までが納税猶予の対象でしたが、その制限が撤廃され、会社の株式すべてを対象にすることも可能になりました。

2.納税猶予の割合を80%から100%へ(全額猶予に)

これまで猶予される相続税は80%分で、20%分は支払わなければなりませんでした。

それが、株式についての相続税の全額が納税猶予の対象となり、相続税の支払なしで株式を引き継ぐことができるようになります。

3.先代経営者以外の株主からの贈与も対象に

これまで先代経営者自身が持っている株式のみが対象でした。

ただ、実際には、経営者が一人で100%保有しているケースは少なく、経営者の奥様など他の方々も株式を持っているケースの方がむしろ多いです。

この場合、奥様など他の方々が持っている株式については、対象とならなかったので、相続税を負担しなければなりませんでした。

今回の改正では、5年間の特例承継期間と呼ばれる期間を設定し、その期間中の贈与税の申告に限って、他の株主からの納税猶予も認められることになりました。

他の株主は、家族や親族に限らず、第三者からの贈与でも適用があります。

さらに、父母や祖父母からの贈与に限られていた相続時精算課税制度が、事業承継税制の適用時には、他の親族や第三者からの贈与でも適用対象とされました。この意味するところは、税の仕組みは「贈与税>相続税」なので、万一、将来、株を売却したときなど、納税猶予が取り消される場合でも、納付する税額が相続税相当額で済むようになったということです。

4.後継者は1人のみだったものが、2人や3人でも可能に

これまで、後継者は1人のみが対象でしたが、2人や3人でも可能となりました。

対象者となるのは、議決権の10%以上を持ち、かつ、議決権の順位が一族の中で2位、3位であることが要件です。

5.雇用確保要件の弾力化

制度の適用を受けてから、5年間、平均で80%の雇用を確保しなければなりません。

今回の改正で、この要件に引っかかっても、すぐに取り消されて、猶予されていた相続税の支払を求められることはなくなり、クオリスのような認定経営革新等支援機関(こちらをご参照ください→「税理士事務所クオリスは、経営革新等支援機関に認定されました!」)の内容の確認を受けて、実績報告書を知事に提出することになりました。

認定経営革新等支援機関による指導・助言を受けることも必要となります。

6.将来、業績悪化により会社を処分することとなった場合に、猶予されていた相続税を状況に応じて減免

これまでも、会社更生、民事再生など、事実上の倒産の場合には、猶予されていた相続税の減免や免除される制度はありましたが、これが拡充されました。

業績悪化により、会社の株を譲渡したり、他の会社に合併で吸収される場合には、そのときの株の価値で再計算して、差額が免除されることになりました。

具体的には、次のいずれかの場合です。

- 直前3年間のうち、2年以上赤字

- 直前3年間のうち、2年以上減収

- 借金が売上の半年分以上

- その業種の上場会社の前年1年間の平均株価が、前々年1年間平均より下落

- 特段の理由があるとき

これらは直前期末で判定しますが、その1年前で判定してもよい場合があります。

(上記はかいつまんだ説明で、実際にはもう少し複雑です。)

必要な手続き

平成30年4月1日から令和5年3月31日まで(その後の改正で令和6年3月31日まで)の間に、「特例承継計画」を都道府県に提出し、知事の認定を受ける必要があります。

「特例承継計画」とは、認定経営革新等支援機関の指導・助言を受けて、会社が作成するもので、後継者や承継時の経営見通しなどが記載されたものになります。

特例自体は、平成30年1月1日から令和9年12月31日までの10年間の相続・贈与が対象なのに対し、

それに必要な申請は5年間(改正後6年間)だけというのがポイントです(トラップ?)。

関連項目

後継者が推定相続人以外のときでも、先代経営者が60歳以上のときには相続時精算課税制度が適用できるようになります。

ご相談は経験のある税理士へ

事業承継税制は、創設されて9年ほどですが、手続きが複雑・煩雑なこともあり、これまでの適用件数は全国で累計で千件あまり。

経験のある税理士は限られています。

会社の将来を大きく左右する事業承継税制。経験のある税理士にご相談することを強くお勧めします。

小規模宅地等の特例の厳格化(平成30年度税制改正大綱より)

小規模宅地等の特例の厳格化

12月14日、与党が平成30年度税制改正大綱を決定しました。

自民党の税制改正大綱(原文はこちら)から、相続税に関する項目をご紹介・解説します

主な項目は、以下の3つです。

- 事業承継税制の特例の創設

- 一般社団法人等を利用した相続税節税策に規制

- 小規模宅地等の特例の厳格化

このうち、「事業承継税制の特例の創設」と、「一般社団法人等を利用した相続税節税策に規制」は、事業承継に関連する項目のため、別の記事で解説しています。

こちらをクリック → 一般社団法人等を利用した相続税節税策に規制

ここでは、相続税に大きな影響のある「小規模宅地等の特例」についての改正を中心に解説します。

小規模宅地等の特例 どこが変わったの?

小規模宅地等の特例は、土地について、

- 居住用であれば、330㎡まで80%減額

- 事業用であれば、400㎡まで80%減額

- 貸付用であれば、200㎡まで50%減額

という、相続税を計算する際には、とても大きな減額要素となる制度です。

これについての今回の改正点は2つ。

- 居住用の宅地について、配偶者・同居親族がいない場合、過去3年間持ち家がない者(いわゆる家なき子)が適用対象とされてきましたが、これを厳格化

- 3年以内に貸付をはじめた宅地(貸マンション、貸アパート、貸しビルなどの敷地)を適用対象から除外

いずれも、加熱する節税行為にメスをいれて厳しくしようという改正です。

1.家なき子の改正内容

亡くなった方が住んでいた家に、配偶者や同居親族がいる場合には、その配偶者や同居親族にこの制度の適用の優先権があります。

配偶者や同居親族がいない場合には、過去3年間、自分自身や配偶者が持つ家に住んだことがない人が対象になります。

(業界では、俗に「家なき子」と呼んでいます。)

この制度の適用を受けるために、わざと持ち家を親族などに売り払ったり贈与したりして、持ち家がない状態にしておく過度な節税行為が横行している状況が問題視されました。

このため、今回の改正では、

- 過去に、居住の用に供していた家屋を所有していたことのある人

- 相続開始前3年以内に、親族が所有する国内にある家屋に居住したことのある人

は、この制度の適用対象から除外されることになりました。

この改正は、平成30年4月1日以後の相続について適用となります。

2.3年以内に貸付をはじめた宅地の除外

平成27年から相続税の基礎控除が引き下げられたことをきっかけに、貸付用のマンション、アパートの新築や購入が大ブームとなっています。

この過熱気味の状況を抑制する改正と思われます。

相続開始前3年以内に貸付をはじめた物件の土地(貸マンション、貸アパート、貸ビルなどの敷地)については、この制度の適用対象から除外されることになりました。

ただし、もともと3年以上前から事業的規模で不動産賃貸業を行っていた方が、たまたま3年以内に建て替えた場合や、建て増し・買い増した場合には、3年以内取得分も、従前どおり、対象となります。

(事業的規模とは、アパート等についてはおおむね10室以上(貸家の場合には、おおむね5棟以上)です。)

この改正は、平成30年4月1日以後の相続について適用となりますが、平成30年3月31日以前から貸し付けられていた物件については従前どおり、対象となります。

このため、来年3月までは、すぐに購入可能な貸付用のマンションなどは、駆け込み需要があるものと思われます。

各省庁から税制改正要望が出そろいました

各省庁から税制改正要望が出そろいました

各省庁から、財務省(地方税は総務省)へ平成30年度税制改正要望が出そろったようです。

↓財務省リンク

http://www.mof.go.jp/tax_policy/tax_reform/outline/fy2018/request/index.htm

↓総務省リンク

http://www.soumu.go.jp/main_sosiki/jichi_zeisei/czaisei/czaisei_seido/h30_youbou01.html

気になるのは、金融庁が要望している「上場株式等の相続税に係る見直し」、「死亡保険金の相続税非課税限度額の引上げ」ですが、前回見送られています。金融庁の担当官のお話を聞いたことがあるのですが、そのときの個人的な印象ですが、本気度はちょっと・・。今回もどうでしょうか。

あとは、厚生労働省が要望している「医療法人の消費税の取扱い」や「特定医療法人・社会医療法人の認定要件の見直し」、「個人開設医療機関の相続税の軽減措置」、

経済産業省が要望している「事業承継税制の見直し」でしょうか。

これから年末にかけて、官邸と自民党税制調査会を中心に、税制改正議論が本格化し、

例年ですと、12月には与党の税制改正大綱が公表され、来年春の税制改正の内容が決まります。

これから大綱発表まで、日経朝刊を中心に、税制改正情報をフォローして、

随時、ツイッターに投稿して行こうと思います。

認定医療法人の新認定要件案が判明!

認定医療法人の新認定要件案が判明!

医療法人の事業承継に関するテクニカルレポートです。

厚生労働省が、平成29年度税制改正により創設された「医療法人の持分の放棄があった場合の贈与税の課税の特例」に関連して、「医療法施行規則の一部を改正する省令案」のパブリックコメントの手続きが開始しました。

電子政府の総合窓口 http://search.e-gov.go.jp/servlet/Public?CLASSNAME=PCMMSTDETAIL&id=495170139&Mode=0

そもそもどんな制度?

医療法人は配当することができないため、経営が良好な法人は内部留保が積みあがる傾向があります。

一方、一般的な持分のある医療法人の出資金は、通常通り相続税の課税対象となるため、相続時には高額な相続税の負担を強いられるケースがあります。

これに対する一つの解決法として、出資者が持分を放棄し、持分なし医療法人へ移行することにより、相続税の対象から外すことが考えられます。

しかし、様々な厳しい要件を満たさない限り、移行時に法人に対して贈与税が課されることとされています。

この取扱いについて、平成29年度税制改正により、あらかじめ移行計画の認定を受け、その計画に基づき移行を行った場合には、贈与税を課税しないこととなりました。

今回、なにが明らかになったの?

贈与税が課税されないためには、なんでもよいというわけではなく、移行計画の認定を受けた医療法人が対象です。

その認定要件の案が今回、明らかになりました。

改正案の条文のうち、関係部分の抜粋

**********

一 当該経過措置医療法人の運営について、次のいずれにも該当すること。

イ その事業を行うに当たり、社員、理事、監事、使用人その他の当該経過措置医療法人の関係者に対し特別の利益を与えないものであること。

ロ その理事及び監事に対する報酬等について、民間事業者の役員の報酬等及び従業員の給与、当該経過措置医療法人の経理の状況その他の事情を考慮して、不当に高額なものとならないような支給の基準を定めているものであること。

ハ その事業を行うに当たり、株式会社その他の営利事業を営む者又は特定の個人若しくは団体の利益を図る活動を行う者に対し、寄附その他の特別の利益を与える行為を行わないものであること。ただし、公益法人等に対し、当該公益法人等が行う公益目的の事業のために寄附その他の特別の利益を与える行為を行う場合は、この限りでない。

ニ 当該経過措置医療法人の毎会計年度の末日における遊休財産額は、直近に終了した会計年度の損益計算書に計上する事業(法第四十二条の規定に基づき同条各号に掲げる業務として行うものを除く。)に係る費用の額を超えてはならないこと。

ホ 当該経過措置医療法人につき法令に違反する事実、その帳簿書類に取引の全部若しくは一部を隠蔽し、又は仮装して記録若しくは記載をしている事実その他公益に反する事実がないこと。

二 当該経過措置医療法人の事業について、次のいずれにも該当すること。

イ 社会保険診療に係る収入金額、健康増進事業に係る収入金額、予防接種(予防接種法(昭和二十三年法律第六十八号)第二条第六項に規定する定期の予防接種等その他厚生労働大臣が定める予防接種をいう。)に係る収入金額、助産に係る収入金額及び介護保険法の規定による保険給付に係る収入金額(租税特別措置法第二十六条第二項第四号に掲げる給付に係る収入金額を除く。)の合計額が、全収入金額の百分の八十を超えること。

ロ 自費患者に対し請求する金額が、社会保険診療報酬と同一の基準により計算されること。

ハ 医療診療により収入する金額が、医師、看護師等の給与、医療の提供に要する費用(投薬費を含む。)等患者のために直接必要な経費の額に百分の百五十を乗じて得た額の範囲内であること。

**********

ポイントは?

ポイント1

最もハードルが高いといわれる「役員の親族要件」がない

同族支配を維持したい医療法人にとって朗報です。

ポイント2

「4疾病5事業」の縛りがないため、精神科など、幅広い診療科で適用可能

ポイント3

遊休財産額について制限規定がある(一号ニ)

以上のように、従前よりはハードルが低くなっています。

依然として、社会保険診療報酬の割合が80%以上とか、自費患者に対する請求が社会保険診療報酬と同一などの要件はありますが、経営が良好な医療法人は、これを機会に、真剣に活用を検討してみてはいかがでしょうか。

税理士事務所クオリスでは、認定の可能性の分析・アドバイス、認定申請等の手続などを行っております。

ぜひ一度、ご相談ください。

平成29年度税制改正で、経営不振の子会社の救済がやり易くなる!?は、結局闇のまま・・

平成29年度税制改正で、経営不振の子会社の救済がやり易くなる!?は、結局、闇のまま・・

以前、「平成29年度税制改正で、経営不振の子会社の救済がやり易くなる!?」という記事を書きました。

>平成29年度税制改正で、経営不振の子会社の救済がやり易くなる!?

本日、財務省のホームページに、「平成29年度税制改正の解説」が掲載されました。

http://www.mof.go.jp/tax_policy/tax_reform/outline/fy2017/explanation/index.html

早速、分割型分割の適格要件の改正について見たところ、この改正の趣旨は、

「移転資産に対する支配の継続という観点では分割型分割に係る分割法人との間の関係の継続を求める理由に乏しいことを踏まえた改正」

とだけ記載されています(334ページ)。。

よく分かりませんね。

これまで通り、経営不振の子会社の事業だけ別会社に移し、欠損金付きの抜け殻会社を親会社に合併することは、慎重に考えた方がよさそうです。

【地主さん必見!】広大地評価の改正案が公表されました

【地主さん必見!】広大地評価の改正案が公表されました

平成29年度税制改正大綱に、広大地の評価方法の変更について記載があったのですが、6月22日、具体的な通達の改正案が公表され、これについて意見公募手続き(パブリックコメント)が開始されました。

↓電子政府の総合窓口

「財産評価基本通達」の一部改正(案)に対する意見公募手続の実施について

比較的広い土地を保有する方にとっては、とてつもなく大きな改正です!

平成30年1月1日以後の相続、贈与に適用されるため、今年中に贈与をしてしまった方がよいケースも多々あるものと思います。

残された時間は約半年しかありません。少なくとも検討は早急に着手すべきものと考えます。

昨年12月に公表された税制改正大綱では、あまり詳しいことは記載されておらず、

1.面積に比例して減額する方法から、各土地の形状・面積に基づき評価する方法に見直すこと

2.適用要件を明確化すること

の2点が記載されるに留まっていました。

変更内容は、名称変更など、いくつかあるのですが、とにかく重要なのは評価額への影響です!

改正前後の算式を見てみましょう。

< 現行 >

< 改正案 >

評価減の割合を表にしてみました!

これだけでは、なんのこっちゃ、という感じですので、どの程度の違いがあるのか、計算して表にしてみました!

どうでしょうか。評価減の割合がかなり下がっていることがわかります。

といっても、一概に、評価額が上がるとは限りません。

現行は、他の評価減の重複適用がなかったのに対し、改正案は、他の評価減の重複適用があります。

例えば、「かげ地割合」という割合が65%の普通住宅地区の500㎡の土地の場合、不整形地補正率0.65×上記の割合0.8=0.52となり、改正前の0.575より評価減の割合が大きくなります。

奥行などによっては、さらに評価減がある可能性もあります。

ただ、「かげ地割合」65%というのは、相当に不整形な土地です。

まだ印象にすぎませんが、この改正により、評価額が高くなるケースの方が多いのではないでしょうか。

特に、四角い、きれいな形の土地については、評価額はかなり上昇するのではないかと思います。

このほかの改正ポイント

1.この制度の適用ができない「マンション適地」について、現行は、その土地の周辺環境などから個別に判断していたのですが、改正案では、画一的に、容積率400%(東京23区は、300%)以上は、適用できないこととされています。

2.この制度の適用があるのは、普通住宅地区と普通商業・併用住宅地区に限って適用されることになります。

今年の年末までにすべきこと

来年になってからでは、なにもできません。

繰り返しになりますが、残された時間はあと半年しかありません。

少なくとも、どのくらい評価額が変わるのかを知る必要があります。

1,000㎡以上(三大都市圏500㎡以上)の土地をお持ちの方は、まずはご相談ください。

平成29年度税制改正で、経営不振の子会社の救済はやり易くなる!?

平成29年度税制改正で、経営不振の子会社の救済がやり易くなる!?

平成29年度税制改正では、組織再編税制の改正も多くありました。

注目されたのは、上場会社のスピンオフに関する税制ですが、今回注目するのは、次の改正です。

--------------------------------------

⑨ 組織再編税制における適格要件について、次の見直しを行う。

イ 企業グループ内の分割型分割に係る適格要件のうち関係継続要件につい

て、支配法人と分割承継法人との間の関係(現行:支配法人と分割法人及

び分割承継法人との間の関係)が継続することが見込まれていることとす

る。

(注)上記⑤から⑨までの改正は、平成 29 年 10 月1日以後に行われる組

織再編成について適用する。

(財務省 平成29年度税制改正の大綱より)

--------------------------------------

これを図にすると、以下のようになります。

この改正により、(現)子会社は、分割後、グループ外に売却しようと、清算しようと、分割の適格判定上は問題がないことになります。

(現)子会社が100%子会社である場合には、(現)子会社を清算した場合、欠損金を親会社に引き継ぐことができます。

少なくとも、制度上は。

(注)支配関係成立時から5年経過していない場合などを除きます。

子会社を吸収合併した際の繰越欠損金の引継ぎが否認された!

新聞等の報道による情報のため、詳細が不明な部分がありますが、昨年、子会社を吸収合併したときの繰越欠損金の引継ぎが否認されたという報道がありました。

http://mainichi.jp/articles/20160830/k00/00e/020/205000c

(毎日新聞 平成28年8月30日)

この記事を図にすると、以下のようになります。

なにやら先ほどの図とよく似てますね~。

一定の要件を満たしているならば、吸収合併して、消滅会社の繰越欠損金を引き継ぐのは、制度上は問題ありません。

ただ、(現)子会社の事業は(新)子会社に移るけど、(現)子会社の欠損は、親会社に引き継がれて、親会社の利益が圧縮される結果となっているこの構図は、記事にあるとおり、『東京国税局は「企業再編の実態を伴っておらず、納税額を不当に圧縮させるのが目的だった」などと判断』することも致し方ないと思っていました。

(注)上記図の分割後に適格合併が予定されている場合の分割については、他の要件をみたせば、今回の改正前から適格分割とされていますので、今回の改正とは直接関係はありません。

ならば、今回の改正の趣旨は??

今回の改正の趣旨はどのようなものなのでしょう。

私が知る範囲では、この点について、これまでテクニカル的に弊害があったようなことは聞こえていません。

ならば、不採算事業の整理を後押しするような政策的な意味合いも含まれているのでしょうか?

だとすれば、毎日新聞の記事にあるようなケースであっても、欠損金の親会社への引継ぎが認められてもよいようにも思います。

今回の改正の趣旨は、各省庁から出されている資料からは見つけられませんでした。

夏くらいに、財務省から「税制改正の解説」、大蔵財務協会から「改正税法のすべて」という税制改正の担当官による解説が公表されます。こちらには比較的細かい改正についても趣旨が記載されていますので、こちらを確認するのを待ちたいと思います。

【7/6更新】

本日、財務省のホームページに、「平成29年度税制改正の解説」が掲載されました。

http://www.mof.go.jp/tax_policy/tax_reform/outline/fy2017/explanation/index.html

早速、分割型分割の適格要件の改正について見たところ、この改正の趣旨は、

「移転資産に対する支配の継続という観点では分割型分割に係る分割法人との間の関係の継続を求める理由に乏しいことを踏まえた改正」

とだけ記載されています(334ページ)。。

よく分かりませんね。

これまで通り、経営不振の子会社の事業だけ別会社に移し、欠損金付きの抜け殻会社を親会社に合併することは、慎重に考えた方がよさそうです。

非上場株式の評価方法が改正されました

非上場株式の評価方法が改正されました

3月ごろ、パブリックコメントに出された際に解説したとおり、非上場株式の評価方法が改正されました。

詳しい内容は、以前の解説した通りですので、こちらをご覧ください >

まだ、計算に使用する連結ベースの上場会社の業種別株価が公表されていないため、具体的に、どの会社の株価がどう動くのかは、はっきりしていません。今後に注目です!

いただいた胡蝶蘭にふたたび花が咲きました!

開業祝いに、たくさんの方々からお花などをいただきましたが、

1月にS様からいただいた見事な胡蝶蘭、とてもきれいに咲いていましたが、ちょうど2か月くらいで花が落ちてしまいました。

その後、新しい芽が出てきていたのですが、今日、再び花を咲かせました。

ほかに、つぼみがいくつかあるので、これから咲くのだと思います。まだまだ楽しめそうです。

S様ありがとうございました。

おもてなし規格認証2017に登録されました!

税理士事務所クオリスは、経済産業省が創設した「おもてなし規格認証2017」に登録されました。

と言っても、今のところ知名度はあまり高くないと思うので、一番簡単な「紅認証」という制度での登録です。

たまたま、この制度の存在を知ったのですが、経済産業省には、中小企業経営強化税制の収益力強化設備(B類型)の確認手続きや、事業承継税制の納税猶予の認定など、なにかと関わる機会が多いため、登録しておくと、なにかいいことあるかな~と思い、登録してみました(事業承継税制の窓口は、今年の4月から都道府県に変更になっていますので、ご注意ください。)。

訪日外国人はともかくとして、サービス向上に取り組むのは、クオリスとしても既定のことなので、引き続き積極的に取り組んで参ります。

アートフラワーをいただきました!

開業祝いにアートフラワーをいただきました。

本物と見間違うくらいで、特に花瓶の部分がとてもおしゃれです。

左京様、ありがとうございます!大切にします!

非上場株式の評価方法の改正案が公表されました

非上場株式の評価方法の改正案が公表されました

平成29年度税制改正大綱に、取引相場のない株式(非上場株式)の評価方法の変更についての記載があったのですが、3月1日、具体的な改正案が公表され、これについて意見公募手続き(パブリックコメント)が開始されました。

↓電子政府の総合窓口

「財産評価基本通達」の一部改正(案)に対する意見公募手続の実施について

そもそも、今回の改正のポイントは4つ

1.会社規模の基準の見直し

2.類似業種株価について、2年平均を選択可能に

3.比準要素(配当・利益・純資産)のウエイトを、1:3:1から1:1:1へ

4.比準させる上場会社の各要素の数値を、税務上の単体数値から、会計上の連結数値へ

そのうち、今回明らかになったのは、どれだけ類似業種比準価額を使用できるかを決める「1.会社規模の基準の見直し」です。

「会社規模の基準の見直し」の内容が明らかに

取引金額や総資産に関わらず、大会社に該当する従業員数の基準が、「100人以上」から「70人以上」に引き下げられます。

これにより、今より多くの企業が類似業種比準価額を使えるようになります。

また、従業員数が70人未満の会社についても、下の表のように、従業員数や取引金額の基準が引き下げられ、多くの企業が、類似業種比準価額が使用できる割合が大きくなります。

例えば、取引金額(売上高)が10億円の製造業の会社であれば、これまで0.75、つまり75%しか類似業種比準価額が使用できなかったのですが、改正案では、0.9、つまり90%使用できるようになります。

このほかの改正ポイント

このほかの改正ポイントについても、コメントしていきますが、このほかの改正ポイントは、いずれも類似業種比準価額の計算についてです。

2.類似業種株価について、2年平均を選択可能に

これまで相続や贈与等のあった年の前年1年間の平均は使用できたのですが、株式市場の値動きに大きく左右されるため、たまたま市場が好調で株価が上昇しているタイミングで相続が発生すると負担が重くなるという問題がありました。

より長い期間の平均も使用できるようにすることにより、市場株価の上昇局面における影響を緩和する効果が期待できます。

選択肢が増えたことにより、評価額はこれまでより下がる場合があることになります。

3.比準要素(配当・利益・純資産)のウエイトを、1:3:1から1:1:1へ

これまで比準させるときのウエイトは、利益が3倍でしたが、これを配当、純資産と均等にします。

これにより、足元の業績がよい成長・好業績の企業の負担を軽減することになります。

逆に、過去の蓄積は潤沢にあるものの足元の業績は芳しくない企業については、純資産が高いことが多く、負担が増加する可能性もあります。

利益の株価に対する影響が少なくなるため、決算対策で株価を引下げる効果を縮小するねらいもあるようです。

4.比準させる上場会社の各要素の数値を、税務上の単体数値から、会計上の連結数値へ

これまで比準させる上場会社の数値は、単体の税務上の数値を使用してきましたが、今後は、連結による会計上の数値を使用します。

(例えば、利益については、これまで上場している本体会社の税務上の所得金額がベースでしたが、今後は、海外子会社を含めた連結決算における当期純利益をベースになります。)

会計上と税務上の数値の比較については予測がつかないものの、通常は単体より連結の数値が大きいため、相対的に、非上場会社の数値は低くなるものと考えられます。

上記3については、評価額がこれまでより高くなる会社がでる可能性がものの、他の上記1、2、4の改正は、基本的に、評価額を引き下げる改正となるため、全体としては、これまでより評価額が少なくなると思われます。

経済産業省関東経済産業局主催の税制改正の説明会では、中小企業庁では、平均すると1割くらい評価額が下がることを想定しているそうです(中小企業庁担当官)。

これらの改正は、今年の1月1日以後の相続や贈与について適用されます。

【5/16更新】→非上場株式の評価方法が改正されました

【6/25更新】→平成29年分の株価表が公表されました!

東京商工会議所の会員になりました!

東京商工会議所の会員になりました。

他業種との交流や人脈の構築につなげていきたいと思っています。

税理士事務所クオリスは、経営革新等支援機関に認定されました!

クオリスは、経営革新等支援機関に認定されました!

本日、2月6日付で、税理士事務所クオリスは、経済産業大臣及び内閣府特命担当大臣より経営革新等支援機関に認定されました。

この制度は、中小企業経営力強化支援法に基づき、税務、金融並びに企業財務に関する専門的知識や中小企業支援に係る実務経験が一定レベル以上の個人、法人、中小企業支援機関等を「経営革新等支援機関」として認定することにより、中小企業に対して専門性の高い支援を行うための体制を整備するものです。

平成29年度税制改正の目玉のひとつが、生産性向上投資促進税制の実質延長となる中小企業経営強化税制の創設ですが、この即時償却などの適用を受けるためには、前提として、中小企業等経営強化法の経営力向上計画について、主務大臣の認定を受ける必要がありますが、経営革新等支援機関は、その申請のサポートする役割を担います。

また、事業承継や組織再編などの分野においても、更なる役割を果たしてまいります。

設備投資をお考えの中小企業者の方、即時償却や税額控除にご興味はありませんか?効果は絶大です!

効果は絶大ですが、投資前に手続きを踏む必要があります。

クオリスの代表税理士は、生産性向上設備投資促進税制の経済産業局の確認申請のサポート経験が多数あります。

設備投資をお考えの中小企業の方、これを機会に一度ご相談してみてはいかがでしょうか?

あとわずか!生産性向上設備投資促進税制は、今年3月31日までです!

【注目】あとわずか!生産性向上設備投資促進税制は、今年3月31日までです!

中小企業者については、平成29年度税制改正により創設される中小企業経営強化税制により、実質延長されますが、大企業については、平成29年3月31日までに取得等をし、事業の用に供した設備までの適用となります。

また、中小企業者についても、建物についての適用を受けられるのは、同じく3月31日までです。

B類型については、経済産業局による事前の確認手続きが必要なため、実質2月上旬ごろまでです。

A類型とは?

A類型は、例えば、機械を1台購入するときなどに適用するイメージです。

その取得する機械の生産性が向上している機種、具体的には、単位時間当たりの生産量、エネルギー効率等が旧モデルと比較して年平均1%以上向上している機種については、納入したメーカーが、所属する業界の工業会等から証明書を取得してくれます。

機械装置であれば1台の取得価額が160万円以上、建物・建物附属設備については120万円以上、ソフトウエアについては70万円以上という要件がありますが、その要件を満たすものについては、適用が受けられるものでないかどうか、必ず、メーカーに問い合わせましょう!

メーカーから証明書さえ取得できれば、適用手続きは簡単!

その証明書を確定申告書に添付するだけです。

中古設備や賃貸用設備などは対象外です。

また、生産・販売・役務提供といった収益獲得に直接関係する設備のみが対象です。事務用や管理用の設備は対象外です。

B類型とは?

一方、B類型は、新店や新営業所、工場の新ラインを設置する場合など、まとまった設備投資をする場合などに適用するイメージです。

適用の前提として、投資計画案を作成し、一定の投資利益率を確保する見込みであることについて、経済産業省の所轄経済産業局による確認が必要となります。

その投資計画案は、事前に、税理士か公認会計士による確認が必要となっています。

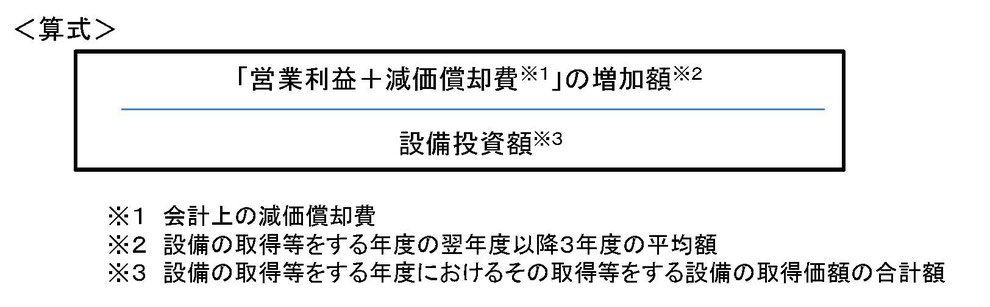

投資利益率は、 以下の算式で計算します。

15%以上(中小企業者等については5%以上)となる見込みであることが必要です。

15%は一見非常に高いハードルにも思えますが、分子は償却費計上前の利益です。

例えば、電子部品製造業の機械装置だと、もともと初年度の償却率が25~40%であり、業種によってはそれほどハードルは高くない場合もあります。

製造業だけ?

生産等設備という言葉から、製造業だけが適用になるようなイメージがありますが、業種は特定されていません(物品賃貸業等一部の業種を除く。)。

例えば、小売業の事業者が新規店舗を出店する場合やインターネット事業者がサーバー等を増設する場合、介護事業者が介護浴槽など新たな設備投資をする場合にも適用があります。

ただし、生産・販売・役務提供といった収益獲得に直接関係する設備のみが対象です。事務用や管理用の設備は対象外です。

効果は絶大!

50%の特別償却(建物・構築物は25%)か、4%の特別控除(建物・構築物は2%)のいずれかを選択できます。

中小企業者に該当しない大企業が適用を受けられる設備投資促進税制はめったにありません!

B類型の適用は、効果は大きいが大変!ご相談ください!

B類型適用のためには、設備の取得前に、経済産業大臣の確認手続きが必要です。

そのためには、まず、投資計画案を作成した上で、一定の投資利益率を確保する見込みであることを示す必要があります。

その投資計画案等を、事前に、税理士か公認会計士による確認が必要となります。

経済産業局の確認審査は約1か月かかります。

特に年度末であり、適用期限となる3月は非常に多くの申請があるものと思われます。

クオリスの代表税理士は、経済産業大臣の確認申請手続きの経験が多数あります。ぜひ、ご相談ください

freee認定アドバイザーとなりました!

freee認定アドバイザーとなりました。

freee(フリー)は、会計ソフトです(給与計算ソフトもあります。)。

CMなどをしている他の会計ソフトと違い、なかなか馴染みのない方も多いかと思いますが、クラウド会計ソフトではシェア No.1のようで、利用者数は急激に増加しているそうです。

クラウド会計ソフトのメリットは、クラウドであること自体もあると思いますが、それ以外にもメリットは多くあります。

- 銀行口座やクレジットカードの明細とデータ連動させることができる

- 領収書や請求書をスキャナーで取り込むことができる

- 勘定科目を推測し仕訳を提案できる

- 同種取引については、学習させて、自動化することも可能

- 他社への請求書もfreeeで作成した場合、仕訳のほか、マッチングして入金管理と消込提案できる

- 自前で情報セキュリティの確保をしたり、バックアップなどのデータ管理をせずに済む

など、ERPに似た機能を備えているため、大企業でなくても事務を省力化できることが大きなメリットと感じています。

クオリスでは、ファミリーオフィスサービスで、富裕層やオーナー企業の資産管理会社の事務に活用していきたいと考えています。

とてもかわいらしい胡蝶蘭をいただきました!

とてもかわいらしい色の胡蝶蘭です。

西川先生、ありがとうございます!大事にします!

とても見事な胡蝶蘭をいただきました!

とても見事な胡蝶蘭をいただきました。

なんだかとっても大きくて、すごく見応えがあります!

特別なものなのでしょうか?

お送りいただいたSさま、ありがとうございます!

ブリザーブドフラワーをいただきました!

S社様より、とてもきれいなブリザーブドフラワーをいただきました。

ずっと使えて、執務室が華やぐ感じがします。

大切にします。

S社様、ありがとうございました!

お花いただきました!

お花いただきました!

しかも二つも!

お花はとてもきれいで、すごくよい香りがします。

樹の方は、とても立派な感じで、執務室に緑があってよい感じです。大事に育てたいと思います。

オーケークリエイティブ様、オーケーホームズ様、ありがとうございます!

来年1月の正式開業に向け、鋭意準備中!

村本です。こんにちは。

初めてのブログです。今、このホームページを作成しているのですが、このブログの設置をしたので、テスト投稿をしているところです。

近況のご報告だけでなく、テクニカルなお話もしていきたいと思っております。

2016/12/23

本ブログ又は本ブログに含まれる資料は、一定の編集を経た要約形式の情報を掲載するものです。したがって、本ブログ又は本ブログに含まれる資料のご利用は一般的な参考目的の利用に限られるものとし、特定の目的を前提とした利用、詳細な調査への代用、専門的な判断の材料としてのご利用等はしないでください。本ブログ又は本ブログに含まれる資料について、税理士事務所クオリス、社会保険労務士事務所クオリス、行政書士事務所クオリス、株式会社クオリスのいずれも、その内容の正確性、完全性、目的適合性その他いかなる点についてもこれを保証するものではなく、本ブログ又は本ブログに含まれる資料に基づいた行動又は行動をしないことにより発生したいかなる損害についても一切の責任を負いません