新・事業承継税制がわかる!

事業承継税制とは、後継者が中小企業の株式を相続や生前贈与で引き継いだときに、本来支払うべき多額の相続税や贈与税の納税を猶予する制度です。その猶予された税金は、将来的に免除されることを想定しています。

令和9年までの時限措置として新たに設けられた新制度ですので、私たちは新・事業承継税制と呼んでいます。

令和8年3月までにアクションが必要です。

事業承継による莫大な贈与税・相続税をゼロにしてしまうこの事業承継税制、注意点も非常に多くあります。

この新・事業承継税制の概要、適用要件、注意点など、重要ポイントを図解でやさしく、わかりやすく解説します。

※内容よりも、経験者が語る制度の実情を知りたい方はこちら↓

※特例承継計画の書き方についてはこちら↓

先に要点をお伝えします

事業承継税制は、納税「猶予」です。

ただし、事業を続けていけば、最終的には「免除」になります。

この制度を利用するメリットとデメリットは・・・

【メリット】

- 莫大な相続税や贈与税を支払わなくてよい。

- そのための納税資金を用意する必要もない 。

【デメリット】

- 猶予期間が極めて長期間におよぶ。その間の手続きも煩雑。

- 免除になるまでの間に、取消事由(事業を止めたり、M&Aで会社を売却など)に該当すると、猶予されていた税額に加えて、利息も支払う必要が出てくる。

とにかくメリットは自社株の相続税・贈与税を払わなくてよいことです。このため、多額の納税が見込まれる、ある程度純資産が大きい会社でなければ、メリットがありません。ある程度の純資産がある会社であれば、この記事の続きをよく読んで、本格的に検討すべきです。

そして、これからも会社を末永く続けていく見込みがあることも重要です。

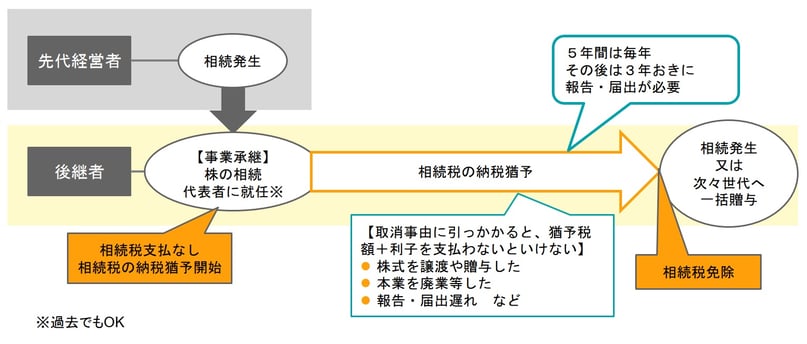

事業承継税制の基本!(相続の場合)

事業承継税制の最大のポイントは「納税猶予」だということです。

「免除」とか「非課税」とかにしてくれればよかったのですが・・・

でも、相続発生時に、通常は自社株に対して多額の贈与税が課されますが、手続きを取れば、その「納税」が「猶予」されます。

その後も、本業等の経営を続けられて、株も売らない限り、「納税猶予」を続けることができます。

そして、最後の最後に「免除」を受けることができます。

- 後継者が、先代経営者から相続等により取得した対象会社の株式全部についての相続税の「納税猶予」を受けることができます。

- 贈与から5年以内は多少厳しめの要件がありますが、5年経過すると比較的緩やかな要件のみとなります。基本的には、本業を続けられて、株式を売らなければ、「納税猶予」が続けられます。

- 本業を続けているか、株を売っていないかなどを確認するために、5年間は毎年、その後は3年おきに報告や届出が必要です

- 最終的には、後継者の相続発生か、さらに次の後継者にこの制度を使って贈与することで、猶予されていた税金が免除となります。

- 本業を廃業したり、株式を売却したり、報告を怠るなどしたときは、「納税猶予」が取消しになり、猶予されている税金の全額を、利息をつけて支払わなければならないので、注意が必要です(下記の「セーフティーネット」適用時を除く。)。

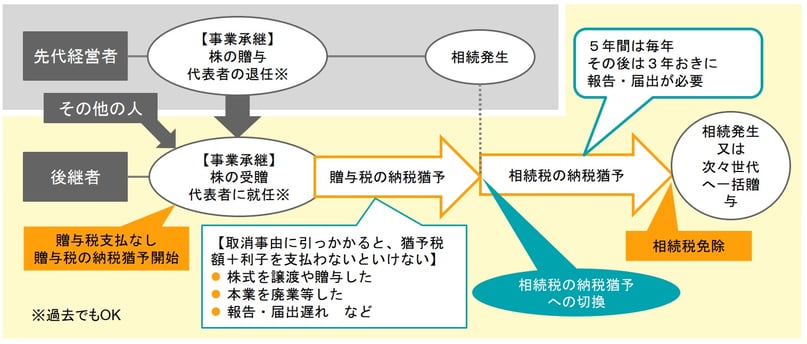

事業承継税制の基本!(生前贈与の場合)

生前贈与の場合も、しくみはほとんど一緒です。最大のポイントは「納税猶予」であることです。

生前贈与のときに、手続きをすると、本来支払うべき多額の贈与税を支払わなくて済むようになります。

その後は、本業を続けられて、株も売らない限り、通常は「納税猶予」を続けることができます。

先代経営者に相続が起こった時に、相続税の納税猶予への切替手続きが発生します。

そして、最後の最後に「免除」を受けることができるのは、相続税と一緒です。

- 後継者が、贈与により取得した対象会社の株式全部について、贈与税の「納税」の「猶予」を受けることができます。

- 贈与者(先代経営者)の相続発生により、猶予された贈与税は免除される一方、相続税の計算に加算されることになっています。ただし、そのときにも要件を満たしていれば、引き続き相続税の納税猶予を受けることができます(実質、「贈与税の納税猶予」から「相続税の納税猶予」への切替)。

- 贈与から5年以内は多少厳しめの要件がありますが、5年経過すると比較的緩やかな要件のみとなります。基本的には、本業を続けられて、株式を売らなければ、「納税猶予」が続けられます。

- 本業を続けているか、株を売っていないかなどを確認するために、5年間は毎年、その後は3年おきに報告や届出が必要です。

- 最終的には、後継者の相続発生か、さらに次の後継者にこの制度を使って贈与することで、猶予されていた税額が免除となります。

- 本業を廃業したり、株式を売却したり、報告を怠るなどしたときは、「納税猶予」が取消しになり、猶予されている税金の全額を、利息をつけて支払わなければならないので、注意が必要です(下記の「セーフティーネット」適用時を除く。)。

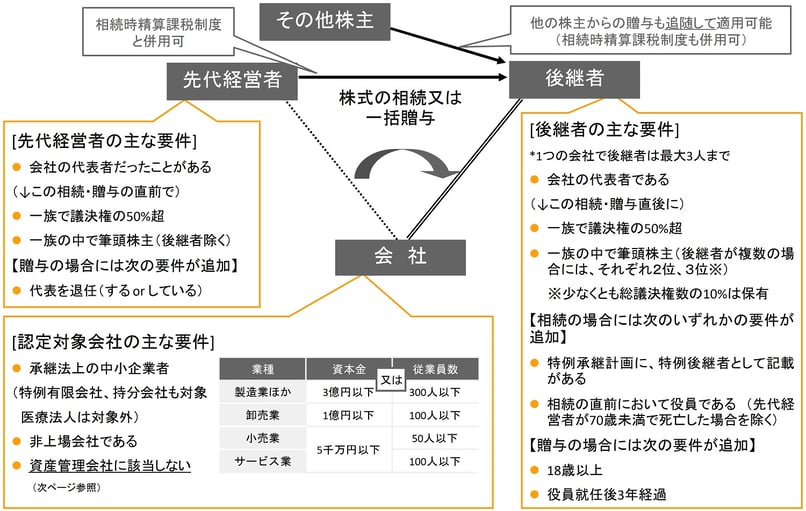

主な要件は?

【先代経営者の主な要件】

先代経営者の主な要件は、

- 会社の代表者であったことがある

- 贈与(相続)直前で、一族で50%超で、一族の中で筆頭株主

です。

先代経営者から後継者への贈与は、基本的には先代経営者が持つ株の全株の贈与でなければなりません。

また、先代経営者は、贈与時には代表を退任している必要があります。

そのため、先代経営者は、株もすべて渡し、代表も退任する必要があり、相当の覚悟が必要ですが、この2つがなければ事業承継にならないため、この制度の適用は受けられません。

【後継者の主な要件】

後継者の主な要件は、

- 会社の代表者である(代表者になった)こと

- 生前贈与により、一族で50%超で、一族の中で筆頭株主となること

- 18歳以上(贈与の場合)

- 役員就任後3年経過(贈与の場合)←令和7年1月から「贈与直前に役員に就任していること」に変更予定です!

です。

後継者は、役員就任後3年経過している必要があるため、どんなに遅くとも令和6年末までに役員に就任していなければなりません(贈与の場合)。

後継者は、先代経営者の家族や親族でない第三者でも適用可能です。ただ、家族のときよりも、注意点も多くなります。

【認定対象会社の主な要件】

一般的に中小企業と言われる会社はほぼ対象になりますが、いわゆる資産管理会社は原則として対象となりません。

そのため不動産賃貸業の会社に関しては、適用が難しい場合がほとんどです。

【その他株主からの贈与】

先代経営者だけが株を持っているケースはむしろ少なく、奥様やご兄弟も一部株式を持っていることが多くあります。新制度では、先代経営者以外の他の方の株式の後継者への贈与も対象となりました。

先代経営者以外の他の方からの株式の贈与については、まずは先代経営者から後継者への贈与について事業承継税制の適用を受けることが前提となり、その上で一定期間内に他の方からも贈与を受けることが要件です。

どんなときに免除になるの?取消になるの?

- 主な免除事由 (→もう払わなくてよい)

-

- 後継者の死亡

- 後継者が次の後継者に贈与税の納税猶予の適用を受ける贈与をした

贈与から5年以内は多少厳しめの要件がありますが、5年経過すると比較的緩やかな要件のみとなります。

- 5年内の主な取消事由 (→猶予税額+利息の納付が必要)

-

- 後継者が代表者でなくなった(精神疾患や要介護認定を受けるなど、やむを得ない場合を除く)

- 一族の議決権が50%以下になった

- 後継者が一族のなかで筆頭株主でなくなった

- (一株でも)対象となった株を売却した

- 本業を廃業した(不動産賃貸業になった場合など)

- 毎年の報告・届出を怠った・遅れた

- 5年経過後の主な取消事由 (→猶予税額+利息の納付が必要)

-

- 対象となった株を売却した(売却した分のみ取消)

- 本業を廃業した(不動産賃貸業になった場合など)

- 3年おきの届出を怠った・遅れた

なお、旧制度では雇用者数を5年間平均で8割維持することが必須の要件でしたが、新制度ではこの要件が撤廃されています。

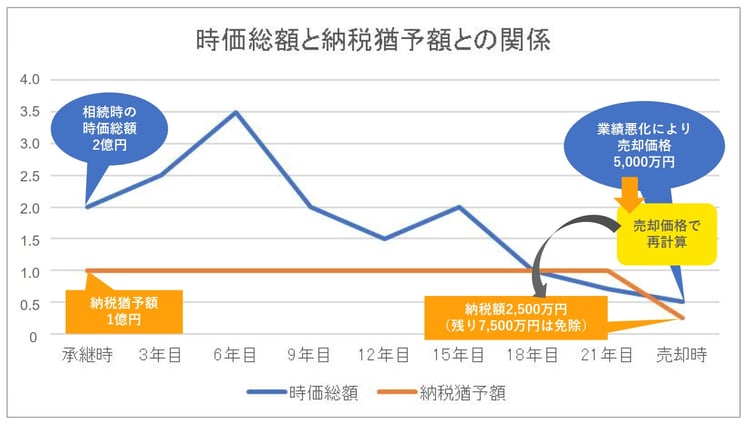

セーフティネット(業績が悪化により売却・解散等した場合の特例)

この制度は、猶予の期間が極めて長期間に及びますが、その間に業績が悪化して会社が立ち行かなくなってしまったときにはどうしたらよいのでしょうか?

原則は、本業を止めたり、株式を売却した場合、猶予されている税額を利息をプラスして全額支払わなければなりません。

しかし、新・事業承継税制では、セーフティーネットとして、経営状況の悪化により会社売却や廃業に陥った場合の特例があり、売却や廃業時の株価等をもとに再計算し、差額は免除されることになっています。

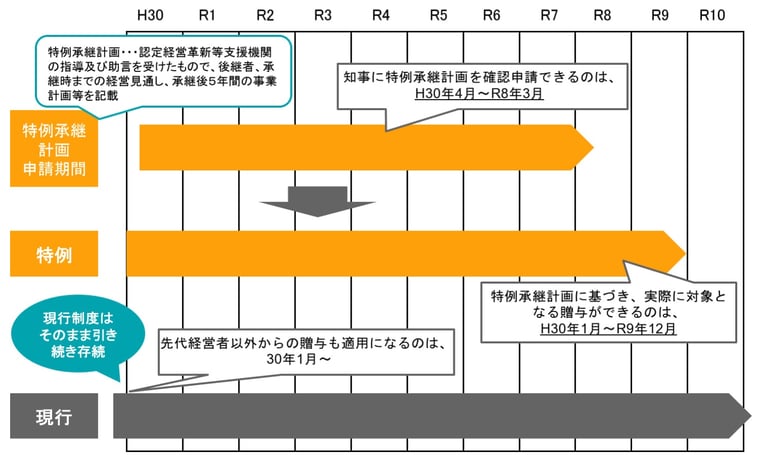

新・事業承継税制の適用期間→令和8年3月までに計画提出を!

この制度は、対象となる贈与(や相続)を平成30年1月~令和9年12月の10年間限定とする特例制度です。

ただし、適用を受けるためには、平成30年4月~令和8年3月の間に、特例承継計画を策定して、都道府県知事に提出し、確認を受ける必要があります。

そのため、適用を受けるためには、必ず、令和8年3月までの間にアクションを起こすことが必要です!

特例承継計画の書き方についてはこちら↓

もう一度メリットとデメリットを整理してみましょう!

この制度を利用するメリットとデメリット、いろいろありますが、代表的なものを挙げてみたいと思います。

【メリット】

- 莫大な相続税や贈与税を支払わなくてよい

- そのための納税資金を用意する必要もない

- 他の事業承継対策のように、株価対策のために、利益を圧縮するなどの必要がない

- 特例は期間限定であるため、それを口実に、後継者が先代経営者に言いやすい、促しやすい

【デメリット】

- 猶予期間が極めて長期間におよぶ

- 取消事由に該当すると、猶予されていた税額に加えて、利息も支払う必要が出てくる

- 極めて複雑な制度であるにも関わらず、経験のある税理士がほとんどいない

このため、この制度で最も重要なことは、取消事由をよく理解した専門家が、適用を受ける会社を継続的にサポートすることにあると考えています。

こちらに、より詳しく解説してますので、ぜひご覧ください →事業承継税制のメリットとデメリット

納税猶予制度は複雑!経験者に依頼を!

納税猶予制度について、ポイントをかいつまんでご説明しました。

しかし、根拠法令は「租税特別措置法」と「中小企業における経営の承継の円滑化に関する法律」という2つの法律にまたがり、特に租税特別措置法の該当条文は、関連法令を含めるとかなりのボリュームで、かつ、難解です。

取消事由は26項目に及び、そのそれぞれについて、必ず事前に検討すべきです。

また、相続時精算課税制度の併用など慎重に検討すべき項目もあります。

実際には、外国子会社がある場合など、猶予の税額計算が複雑になるケースもあります。

また、担保提供手続きやそれに伴う利子税の計算など、事務手続き自体も非常に煩雑です。

経験者にご依頼することを強くお勧めします。

特に、適用を受けられないと言われた場合などでも、要件を精査することで適用が可能な場合もあります。

事業承継がなかなか進まないのは、いつも先延ばしにしたり、後継者が親に言い出しにくかったり・・後手後手になってしまいがちです。

しかし、この特例措置の適用を受けることができるのは、令和8年3月までに、後継者を誰にするか、いつくらいに渡すかなどの計画を知事に提出することが絶対条件です。

10年間だけの時限措置。この機会をお見逃しなく!今すぐご相談を!